产品

价格

下载

伙伴

资源

免费试用

在线咨询

电话咨询

微信咨询

电话咨询

在线咨询

免费试用

搜索关键词:软件施工税率

标签:软件施工税率(软件施工税率是指对提供软件开发、系统集成等服务所征收的增值税率。根据中国现行税法,软件技术服务一般适用6%的增值税率,属于现代服务业范畴。若企业同时提供硬件销售和软件服务,需分别核算,分别适用不同税率(如13%的货物税率)。小规模纳税人则适用3%征收率(2023年阶段性优惠后可能为1%),需按简易计税方法申报。企业应准确区分业务性质,避免税率适用错误导致税务风险。)

找到 2 篇相关文章

工程管理最佳实践

全方位覆盖工程项目管理各环节,助力企业高效运营

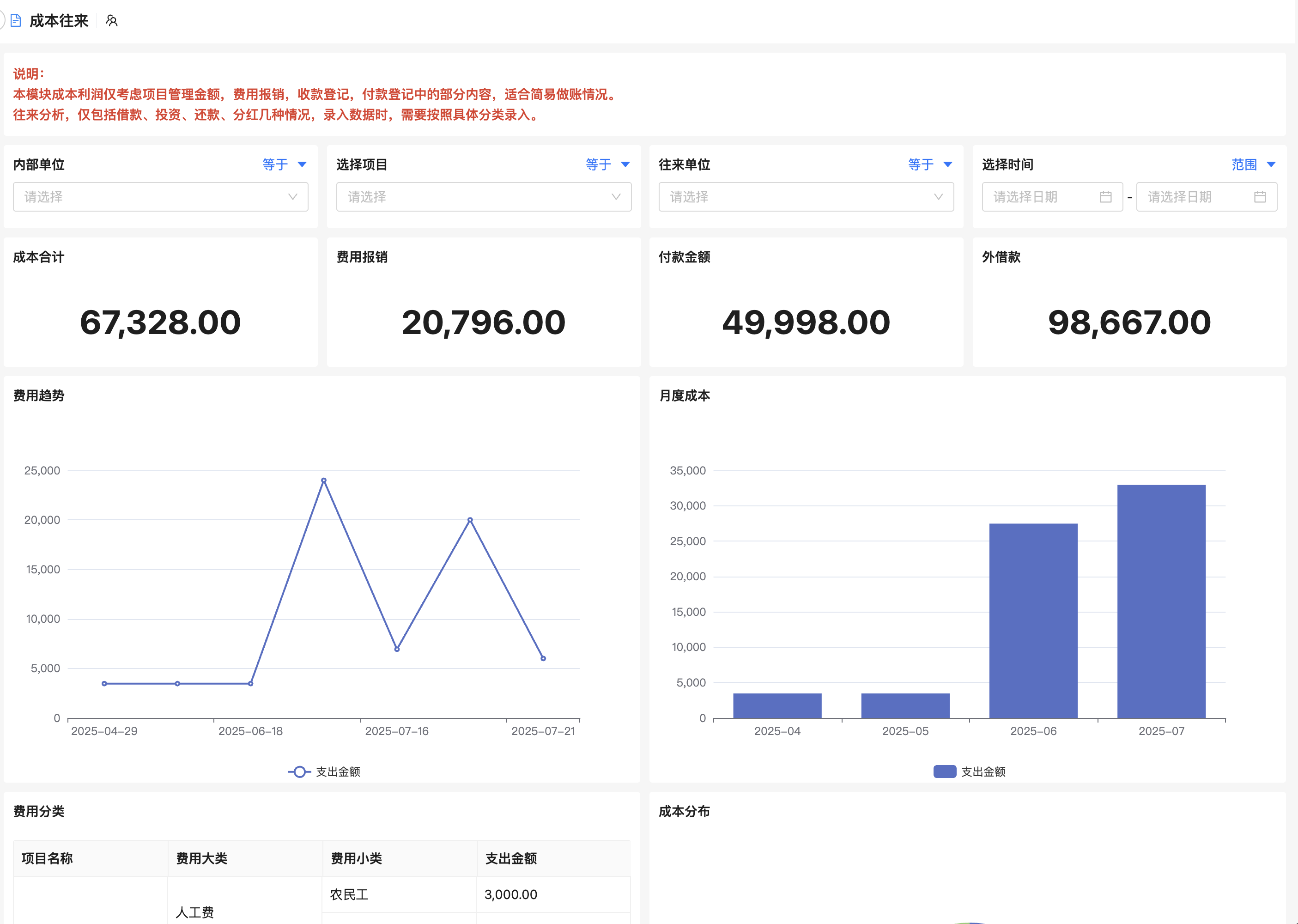

项目成本中心

实时监控项目成本,精确控制预算,避免超支

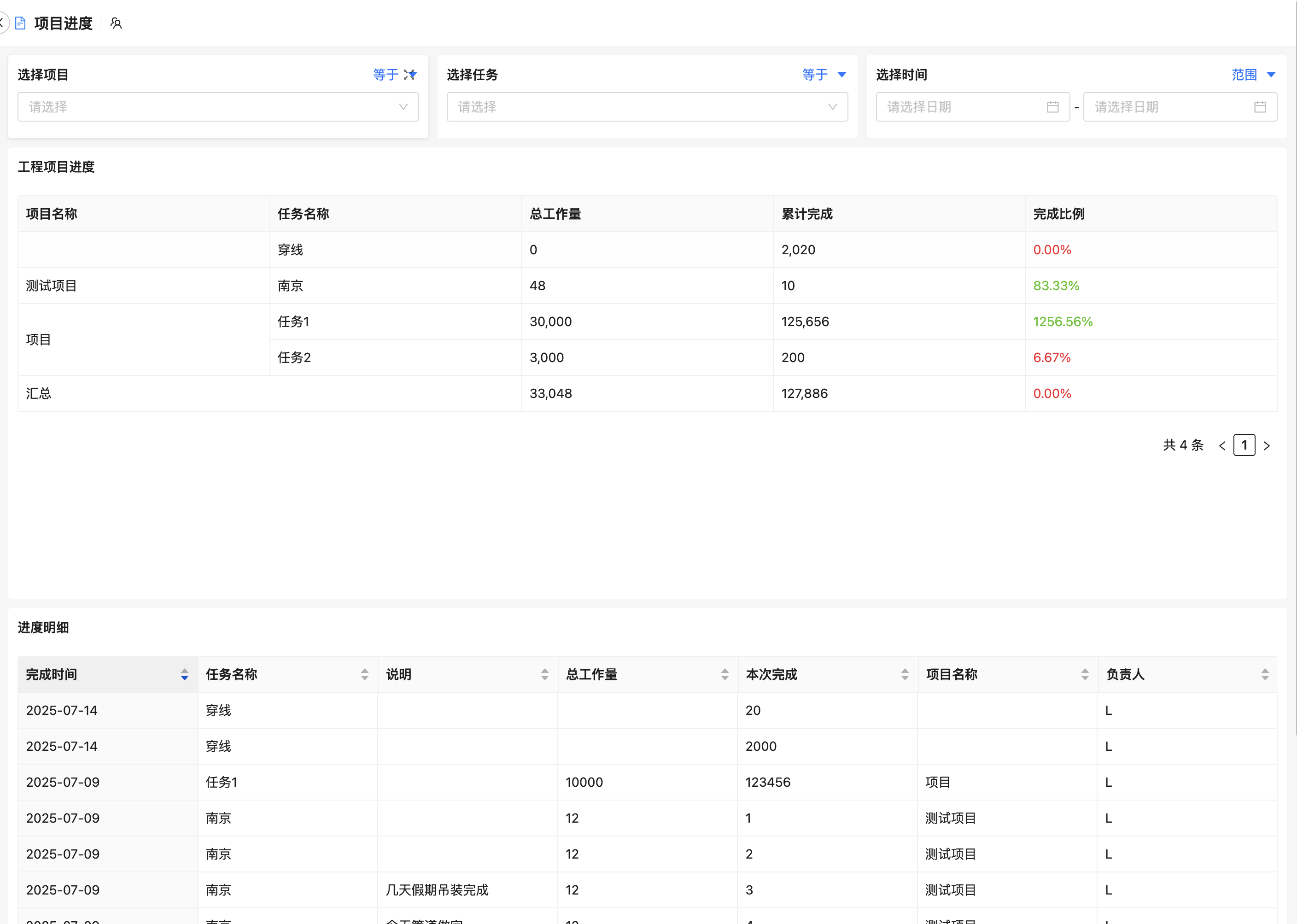

综合进度管控

全面跟踪项目进度,确保按时交付

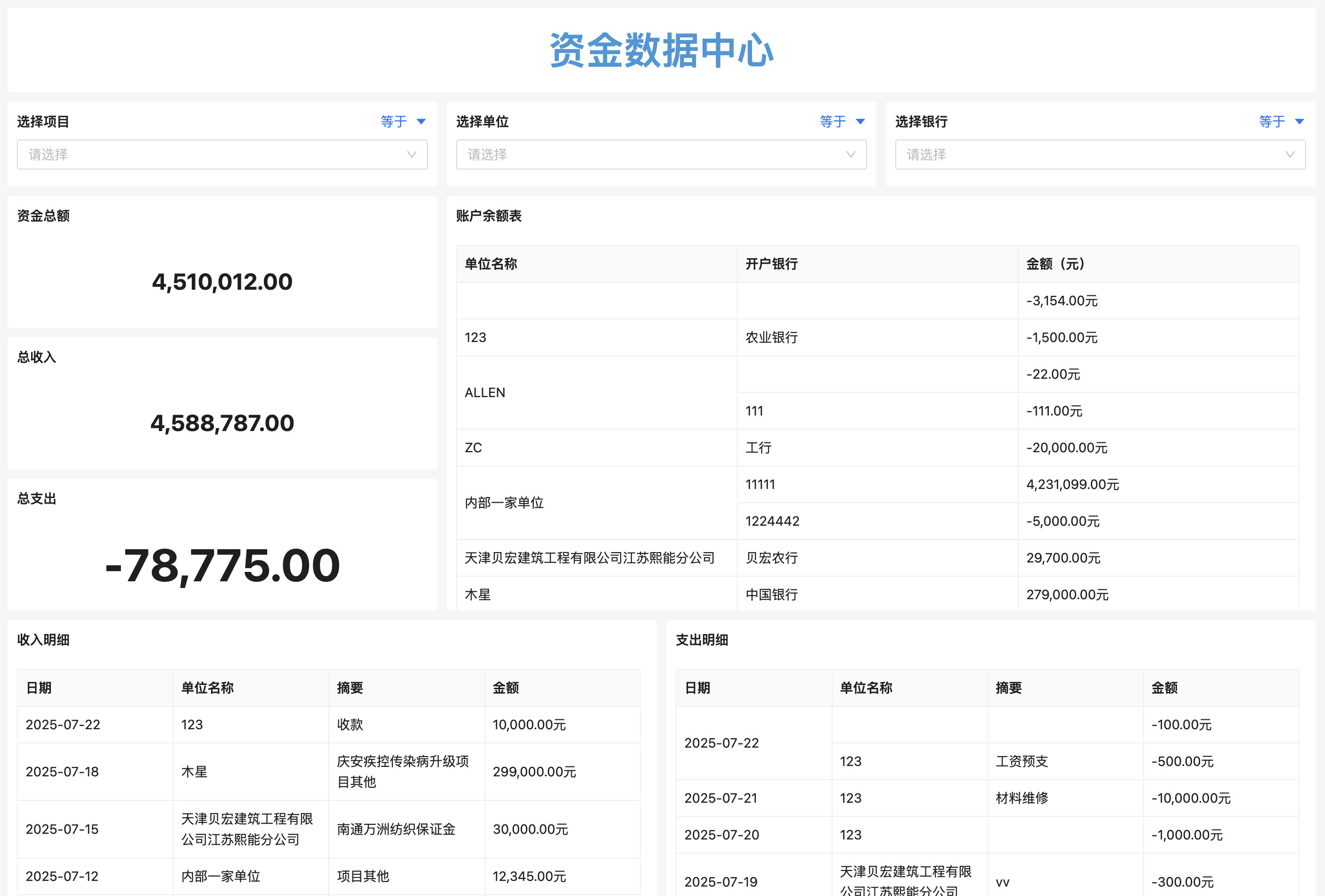

资金数据中心

集中管理项目资金,优化资金配置,提高资金使用效率

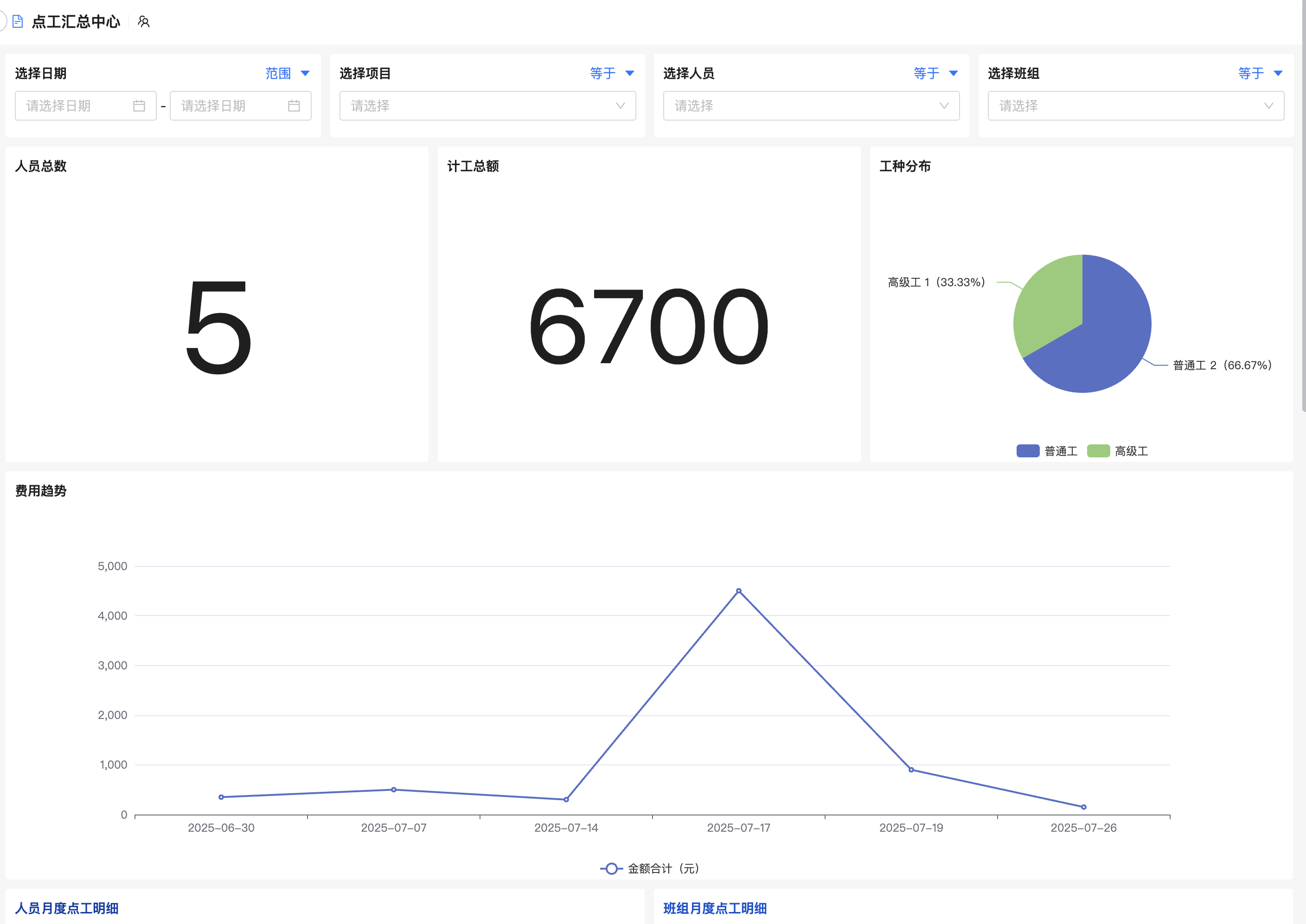

点工汇总中心

统一管理点工数据,实时汇总分析,提高管理效率

哲迈云项目成本中心提供全方位的成本监控和分析功能,帮助企业精确控制预算,避免超支,提高项目利润率。

免费试用→