工程项目税务管理:如何实现合规、高效与成本优化?

在当前经济环境下,工程项目作为国家基础设施建设和企业投资的重要载体,其税务管理的重要性日益凸显。无论是建筑施工企业、房地产开发公司还是政府投资项目,税务合规不仅是法律要求,更是控制项目成本、提升利润空间和规避风险的关键环节。那么,工程项目税务管理究竟该如何做?本文将从税务筹划、合规执行、风险防控、信息化手段及典型案例五个维度深入剖析,为企业提供一套系统化、可落地的税务管理方案。

一、明确工程项目税务管理的核心目标

工程项目税务管理并非简单的报税行为,而是贯穿项目全生命周期的战略性管理工作。核心目标包括:

- 合法合规:确保所有涉税行为符合《中华人民共和国税收征收管理法》《增值税暂行条例》等法规;

- 成本控制:通过合理税务筹划降低整体税负,提高项目利润率;

- 风险防范:识别并应对潜在税务争议、稽查风险和政策变动影响;

- 效率提升:借助数字化工具缩短申报周期,减少人工差错;

- 数据驱动决策:建立税务指标体系,辅助管理层进行投资与运营决策。

二、工程项目税务管理的关键流程与操作要点

1. 项目前期阶段:税务筹划先行

在项目立项阶段就应引入税务专家参与,制定初步税务策略。例如:

- 选择合适的合同结构(如总包 vs 分包)以优化税率适用;

- 评估是否可享受地方性税收优惠(如西部大开发、高新技术企业所得税减免);

- 合理安排资金流与发票开具节奏,避免虚开发票风险。

特别提醒:若项目涉及跨区域经营(如异地施工),需提前备案并关注“跨区域预缴增值税”规定,防止被认定为偷税漏税。

2. 建设实施阶段:精细化核算与发票管理

此阶段是税务风险高发期,建议做到:

- 建立项目独立账套,区分进项税、销项税、附加税费;

- 严格审核供应商资质与发票合规性(如是否为专票、是否含税、是否有异常信息);

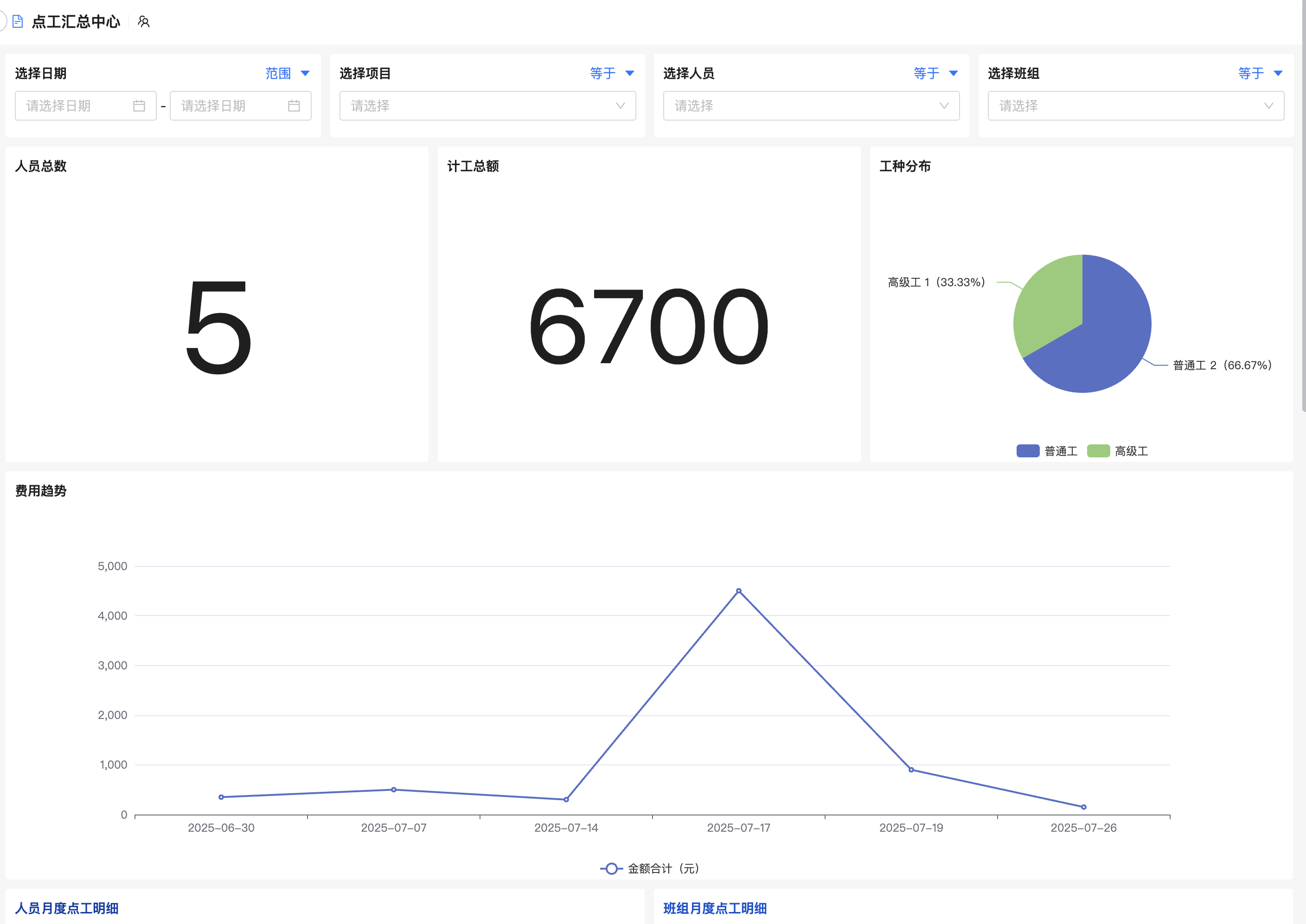

- 按月归集成本费用,及时抵扣进项税额,避免过期失效;

- 对农民工工资支付、材料采购等重点支出设置台账,便于后续审计核查。

案例说明:某央企在某高速公路项目中因未规范收集劳务分包发票,导致后期税务稽查时被追缴增值税及滞纳金共计超500万元,教训深刻。

3. 竣工结算阶段:清算与合规复盘

项目结束后,应及时完成以下税务事项:

- 编制竣工决算报告,并同步整理税务资料(合同、发票、付款凭证等);

- 计算实际应纳税额,与预缴税款进行比对,多退少补;

- 开展税务自查,排查是否存在未开票收入、隐匿收入等问题;

- 形成《项目税务总结报告》,供未来类似项目参考。

三、常见税务风险及应对策略

1. 发票风险:虚假发票与不合规票据

近年来,税务机关加大对虚开发票打击力度。企业在工程中常因急于结款而接受“低价票”或“代开发票”,极易引发重大风险。

应对措施:

- 建立供应商准入机制,优先选用正规渠道开具的增值税专用发票;

- 使用电子税务局或第三方平台验证发票真伪;

- 定期组织财务人员培训,提升识别假票能力。

2. 政策变化风险:税收优惠失效或调整

例如,2023年财政部发布通知,对部分建筑业小规模纳税人免征增值税政策延期至2024年底。若企业未及时掌握政策动向,可能错失红利。

应对措施:

- 设立专人跟踪财税政策动态(如国家税务总局官网、地方税务局公告);

- 与税务师事务所保持合作,获取专业解读与预警服务;

- 每年初对上一年度适用税种进行重新评估。

3. 跨区域经营风险:异地预缴与属地监管冲突

很多施工单位在全国多地承接项目,容易出现“两头管”现象——既要在项目所在地预缴增值税,又要在注册地申报企业所得税,易造成重复计税。

应对措施:

- 提前了解各省市关于异地施工的税务处理办法;

- 利用“全国增值税发票查验平台”统一管理跨区发票;

- 必要时申请异地分支机构备案,明确纳税主体归属。

四、数字化转型助力税务管理升级

传统手工记账、Excel汇总的方式已难以满足现代工程项目复杂多变的需求。企业应积极拥抱数字化工具:

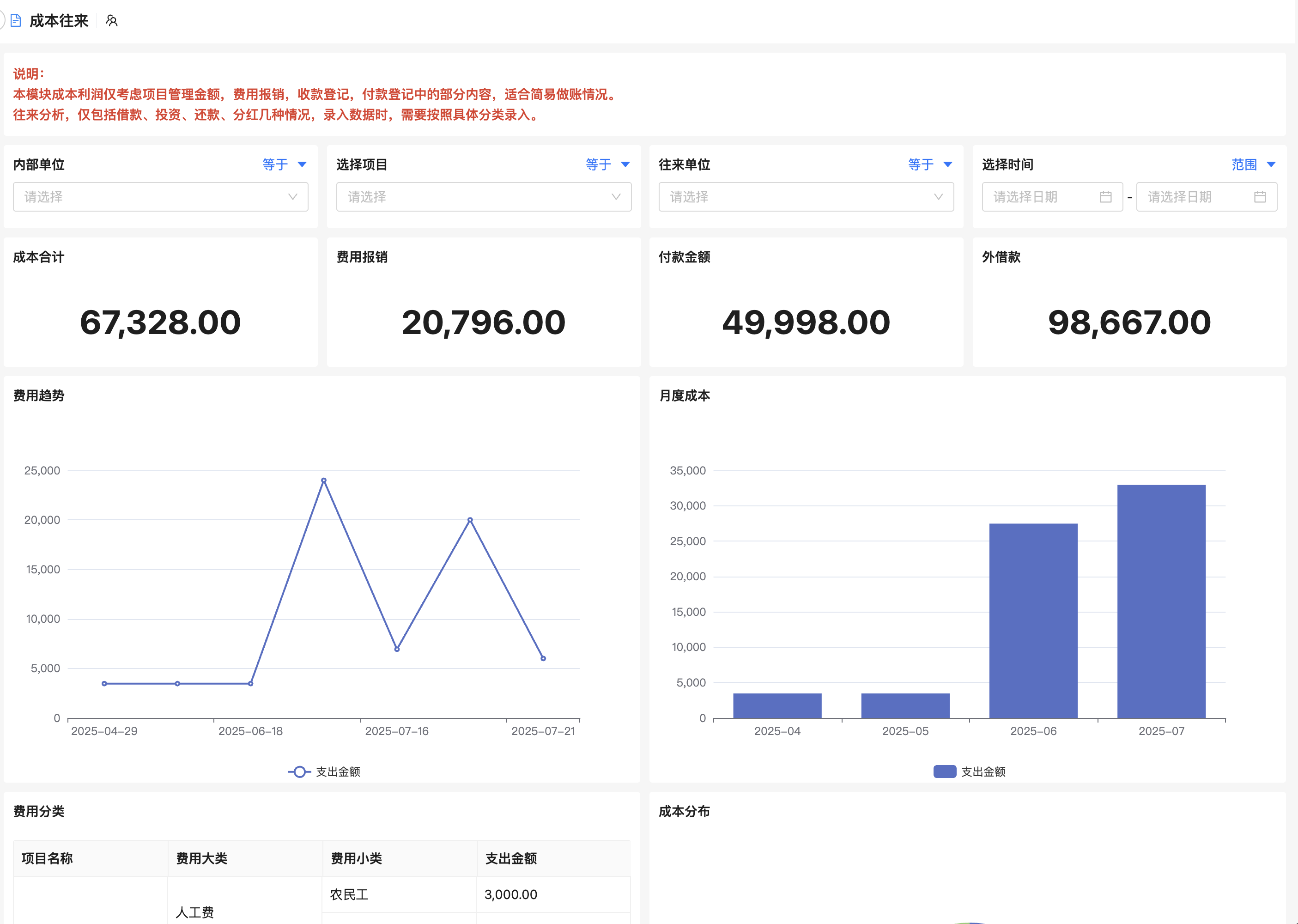

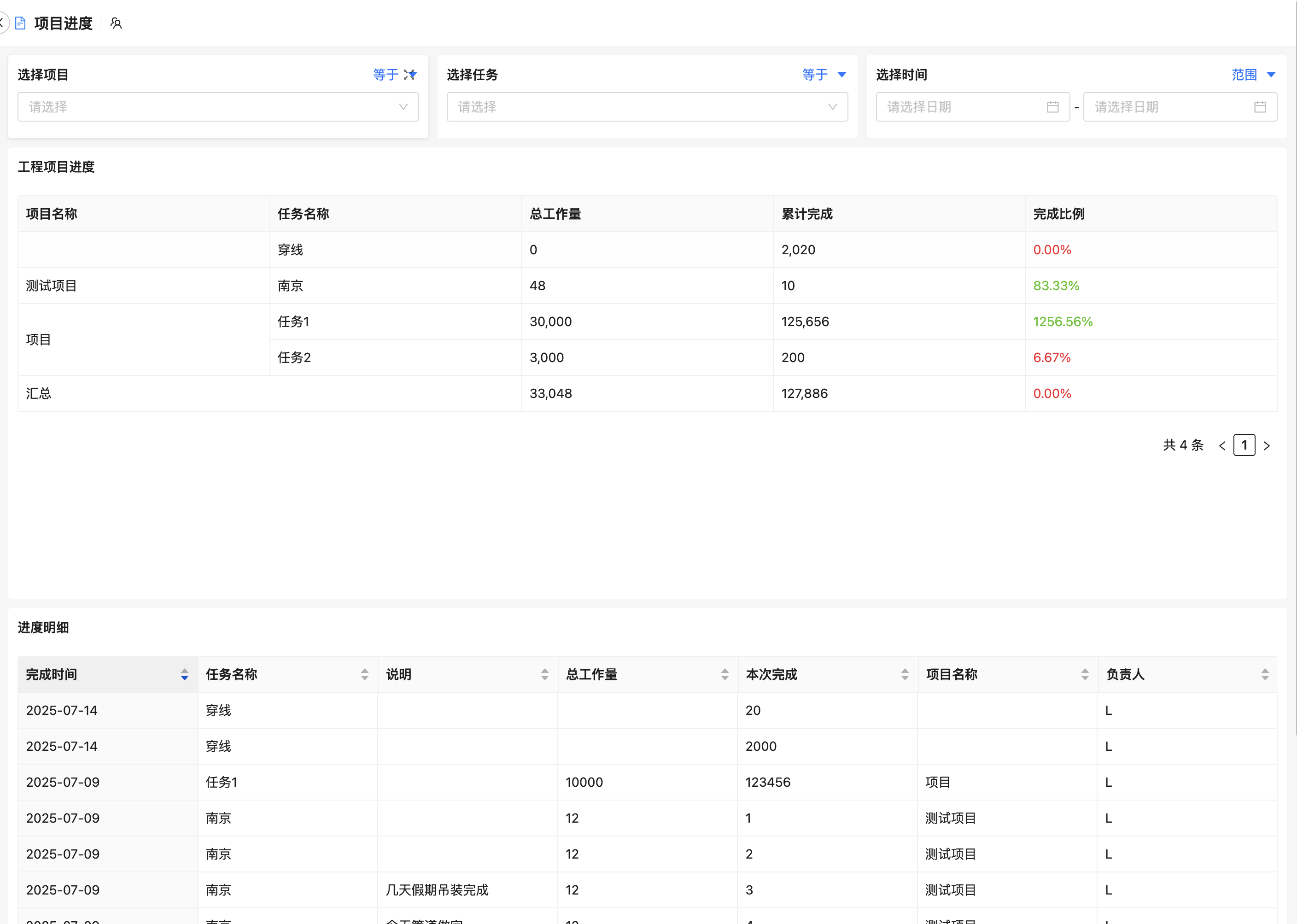

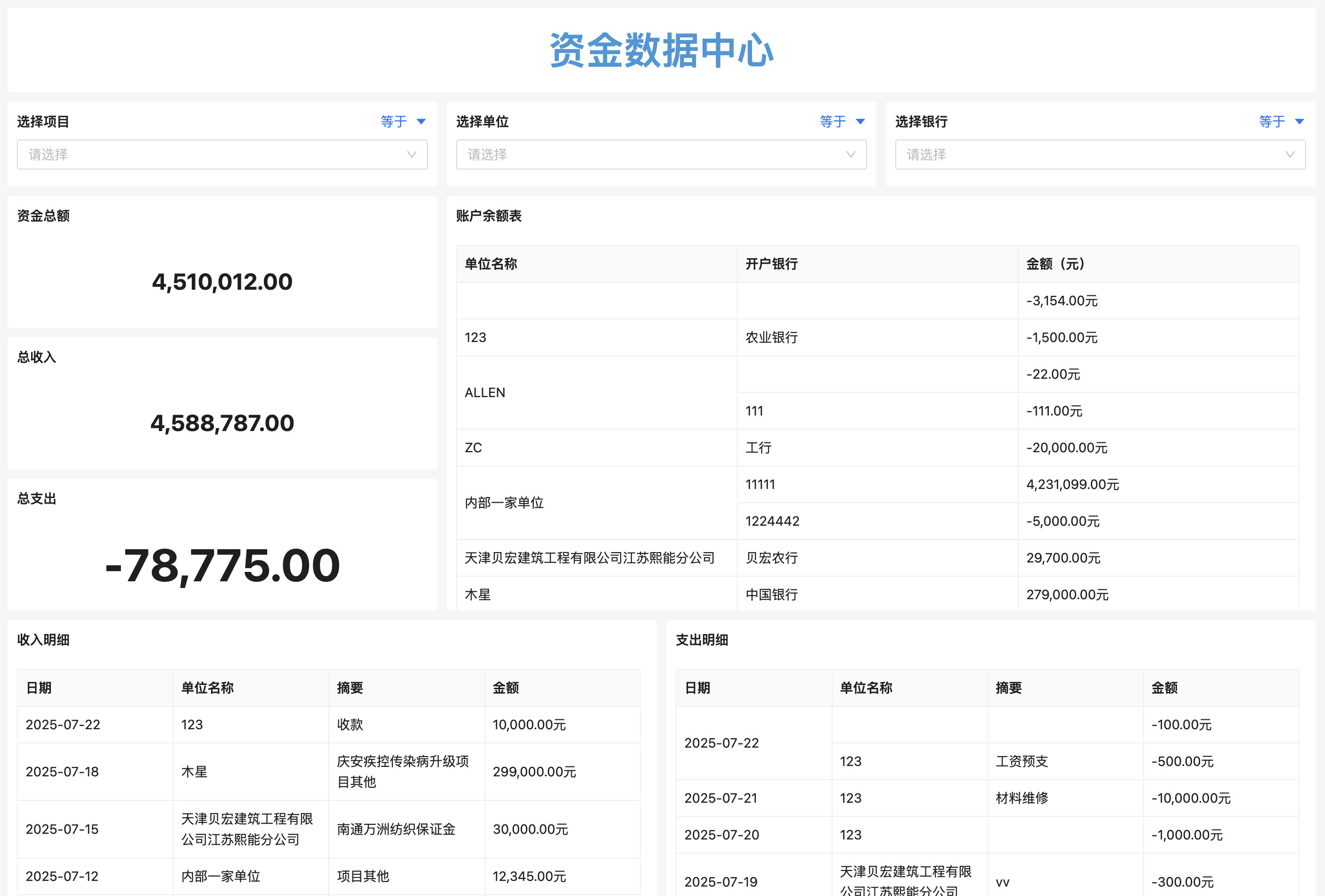

- ERP系统集成税务模块:自动匹配合同、发票、付款信息,生成准确报表;

- 税务云平台应用:如蓝燕云提供的工程项目税务管理系统,支持在线申报、智能风控、历史数据分析等功能;

- 区块链技术探索:用于发票存证与流转追踪,增强透明度与可信度。

举例来说,某省建工集团引入税务SaaS系统后,项目税务处理效率提升60%,错误率下降至0.5%以下,同时节省了约30%的人力成本。

五、成功实践案例分享:某大型基建项目税务管理优化路径

某市轨道交通项目总投资超百亿,由多家单位联合承建。初期因缺乏统一税务管理机制,出现多个子项目税负差异大、发票混乱等问题。后通过以下举措实现突破:

- 成立专项税务小组,统筹全项目税务事务;

- 上线蓝燕云税务管理系统,实现发票自动采集、税额自动计算、风险自动提示;

- 每季度召开税务分析会,根据数据优化付款节奏与合同条款;

- 主动配合税务部门开展自查自纠,赢得良好信用评级。

结果:项目整体税负降低8.7%,未发生任何税务行政处罚,成为行业标杆。

六、结语:构建可持续的工程项目税务管理体系

工程项目税务管理不是一次性任务,而是一项需要长期投入、持续优化的系统工程。企业必须从战略高度认识其价值,将税务管理嵌入项目全流程,并借助科技手段实现智能化、可视化管理。只有这样,才能真正实现“合规不违规、节税不逃税、增效不冒进”的良性循环。

如果你正在寻找一款适合工程项目使用的税务管理工具,不妨试试蓝燕云:https://www.lanyancloud.com。它提供免费试用版本,涵盖发票管理、税额计算、风险预警等多项功能,助你轻松开启高效税务之旅!