金融工程与投资管理如何协同提升资产配置效率与风险控制能力

在当今复杂多变的金融市场环境中,金融工程与投资管理作为现代金融体系的两大支柱,正日益展现出其融合发展的巨大潜力。金融工程以其强大的数学建模、衍生品定价和量化工具为基础,为投资管理提供了更精准的风险识别与收益优化手段;而投资管理则通过实际资产配置与组合策略,将金融工程的理论成果转化为可执行的投资决策。本文将深入探讨二者如何协同作用,共同提升资产配置效率与风险控制能力。

一、金融工程的核心价值:构建科学的风险定价与对冲机制

金融工程的核心在于运用数学、统计学与计算机技术,设计出能够有效应对市场波动、利率变化、信用风险等不确定性的金融产品与策略。例如,期权、期货、互换等衍生品工具不仅丰富了投资者的交易手段,还为对冲风险提供了灵活选择。在投资管理实践中,这些工具常被用于构建动态对冲组合,如利用股指期货对冲股票组合的系统性风险,或通过利率互换锁定固定收益类资产的现金流稳定性。

此外,金融工程中的蒙特卡洛模拟、VaR(风险价值)模型、压力测试等方法,使投资经理能够在不同情景下评估组合表现,提前识别潜在风险点。这不仅提升了投资组合的稳健性,也增强了投资者对市场极端情况的心理准备与应对能力。

二、投资管理的实践导向:从理论到落地的资产配置逻辑

投资管理的本质是基于客户目标、风险偏好与市场环境,制定并执行最优资产配置方案。这一过程涉及多资产类别(股票、债券、大宗商品、另类投资)的权重分配、再平衡机制以及绩效归因分析。金融工程在此过程中扮演着“赋能者”角色,帮助投资团队实现三大突破:

- 精细化风险分散:借助协方差矩阵估计与均值-方差优化模型,金融工程支持构建最小化波动率、最大化夏普比率的组合结构,避免过度集中于某一资产类别。

- 动态调整机制:结合机器学习算法预测宏观经济变量(如通胀率、GDP增速),金融工程驱动投资组合的自动再平衡,适应市场周期切换。

- 绩效透明度提升:通过因子模型(如Fama-French三因子模型)剥离主动管理贡献,量化每项决策的实际影响,助力持续改进投资流程。

三、协同效应:金融工程赋能投资管理的具体路径

当金融工程与投资管理深度融合时,会产生显著的协同效应,主要体现在以下三个方面:

1. 风险管理的智能化升级

传统投资风险管理依赖经验判断与静态指标(如最大回撤、β系数)。而金融工程引入实时数据流处理、高频波动率估计(如GARCH模型)、极端事件概率建模后,使得风险监控由事后补救转向事前预警。例如,在2020年新冠疫情冲击下,采用波动率压缩策略的机构能更快识别流动性危机信号,并通过衍生品工具进行快速套保,减少损失。

2. 收益增强的结构性创新

金融工程允许投资经理开发结构化产品,如保本型理财产品、雪球期权挂钩指数组合等,既满足保守型投资者的安全需求,又保留部分上涨空间。这类产品的设计需要精确的定价模型(Black-Scholes-Merton扩展模型)与压力测试框架,确保收益来源稳定且可控。

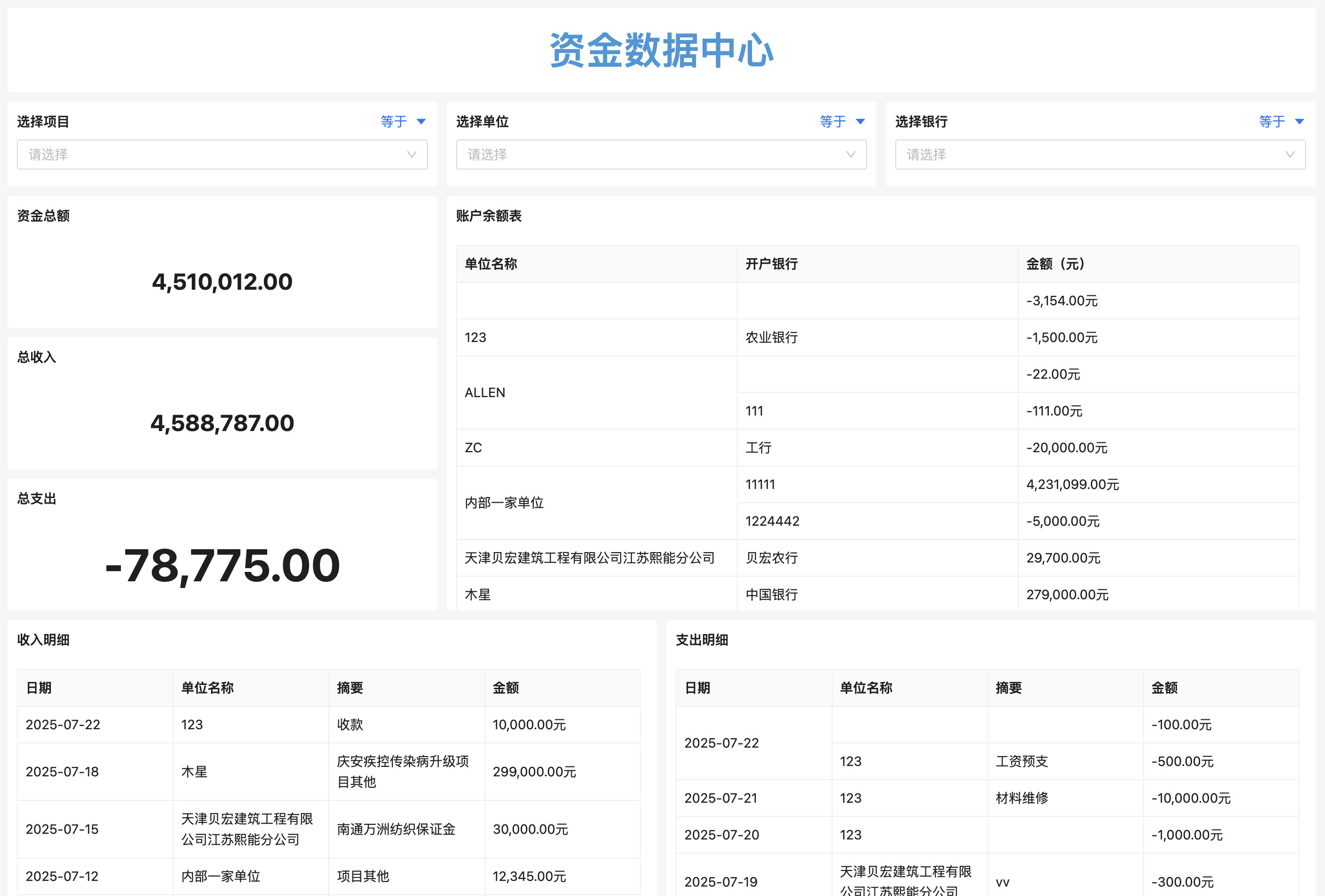

3. 投资流程的自动化与标准化

金融科技(FinTech)的发展推动了智能投顾平台兴起,其中金融工程算法嵌入到前端推荐引擎中,自动匹配用户画像与资产配置方案。比如,基于贝叶斯优化的资产配置系统可根据历史数据与当前市场状态,动态生成最优权重,极大提高执行效率与一致性。

四、挑战与未来趋势:迈向数据驱动与可持续投资的新范式

尽管金融工程与投资管理的协同已取得显著成效,但仍面临若干挑战:

- 模型黑箱问题:深度学习模型虽强大但难以解释,可能引发监管质疑与投资者信任危机。

- 数据质量与时效性:高质量数据获取成本高,且存在滞后性,影响模型预测准确性。

- 伦理与合规风险:高频交易、算法歧视等问题需建立统一标准以保障公平性。

未来发展方向包括:

- ESG整合:将环境、社会与治理因素纳入金融工程模型,形成绿色资产定价体系,引导长期可持续投资。

- 量子计算应用:有望破解传统优化难题(如大规模组合最优化),实现毫秒级资产重配决策。

- 去中心化金融(DeFi)融合:区块链技术下的新型金融工具将重塑传统资产类别边界,催生新的投资机会与风险形态。

五、案例解析:某全球资管公司如何成功应用金融工程优化投资组合

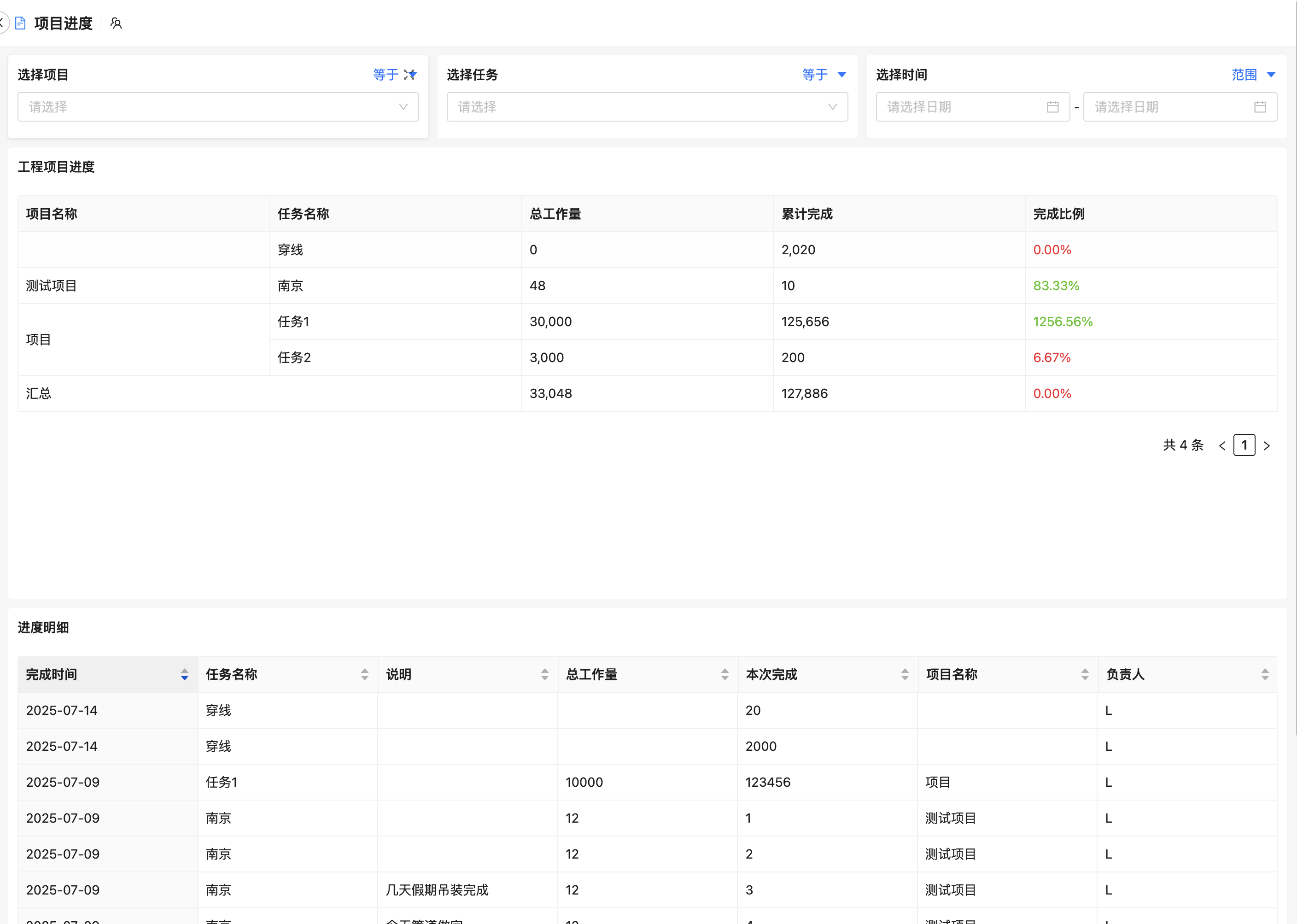

以某国际知名资产管理公司为例,该公司在其多资产基金中引入了“动态因子暴露控制”策略,结合金融工程中的主成分分析(PCA)与机器学习分类器,实现了如下成果:

- 在2022年美联储加息周期中,该策略提前识别出利率敏感型资产(如长债、科技股)的风险敞口,并通过国债期货与利率互换进行对冲,使组合年化波动率下降约1.8个百分点。

- 利用强化学习算法优化再平衡频率,在保持跟踪误差低于基准的前提下,降低了交易摩擦成本达12%。

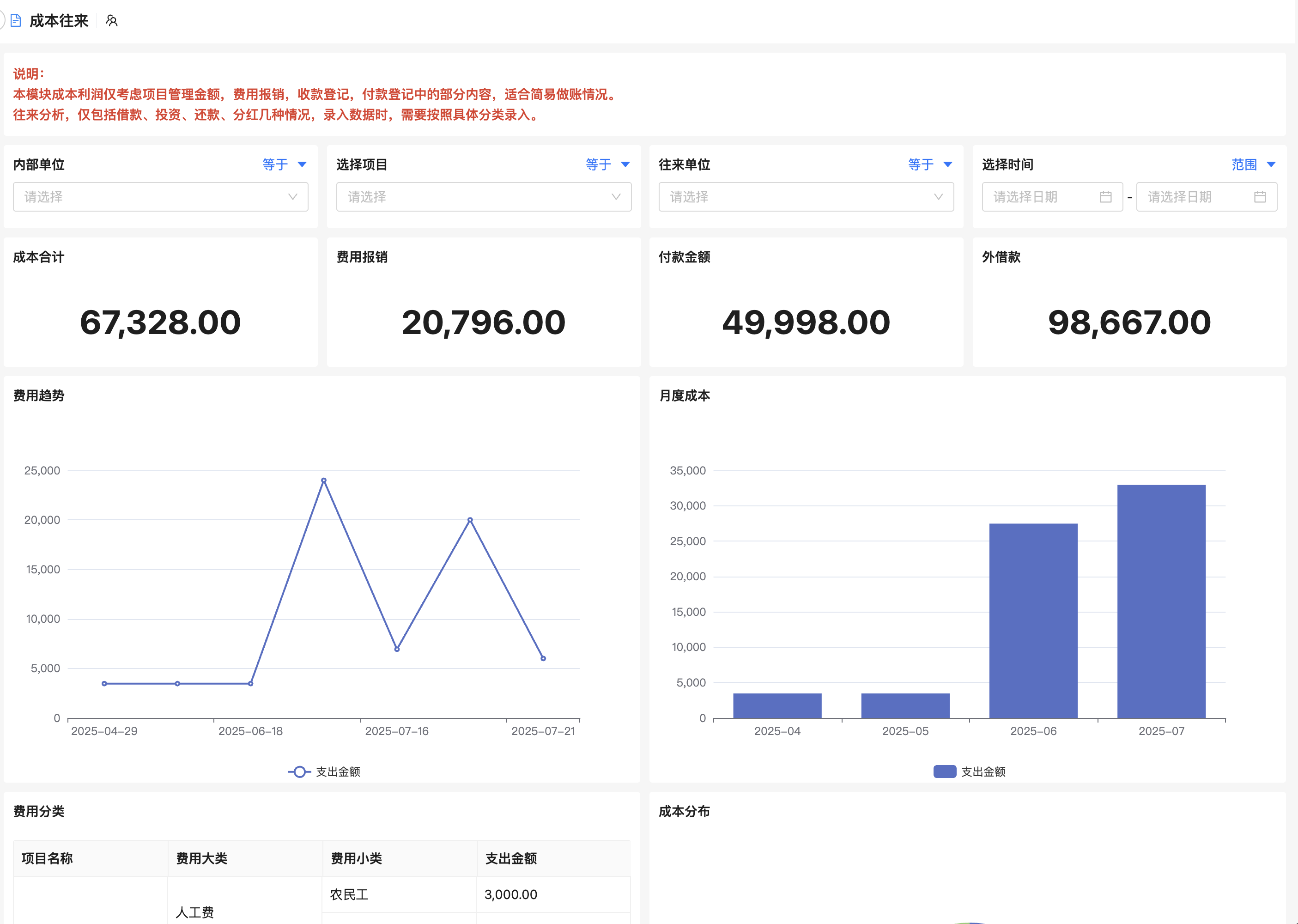

- 通过可视化仪表盘向客户展示因子贡献度与风险来源,显著提升了客户满意度与留存率。

此案例表明,金融工程不仅是技术工具,更是连接理论与实践、风险与收益之间的桥梁。

结语:拥抱协同进化,构建新时代投资管理体系

金融工程与投资管理的深度融合,正在重构现代资产管理行业的底层逻辑。未来的赢家将是那些既能理解复杂金融工具、又能洞察真实客户需求的复合型人才。金融机构应加大投入于跨学科人才培养、数据基础设施建设与合规治理体系建设,才能在激烈的市场竞争中立于不败之地。唯有如此,才能真正实现“用工程技术讲好投资故事”,让每一笔资金都变得更有智慧、更有温度。