工程管理公司纳税筹划怎么做?合理避税策略与实务操作指南

在当前财税环境日趋严格的背景下,工程管理公司作为建筑产业链中的重要一环,如何通过科学、合规的纳税筹划降低税负、提升利润空间,已成为企业经营者必须面对的核心课题。本文将从工程管理公司的行业特性出发,深入剖析其税务结构、常见风险点,并提供一套系统化的纳税筹划方案,涵盖政策利用、成本控制、组织架构优化、发票管理及数字化工具应用等多个维度,帮助企业在合法合规的前提下实现税务效率最大化。

一、工程管理公司纳税筹划的必要性

工程管理公司通常承接项目全过程管理服务,包括前期策划、进度控制、质量监督、合同管理、结算审核等,收入来源多元且复杂,涉及增值税、企业所得税、印花税、城建税及附加等多项税种。若缺乏科学筹划,极易出现税负偏高、现金流紧张、税务稽查风险上升等问题。

例如,某工程管理公司在单一项目中仅因未合理区分不同业务模块(如咨询费与技术服务费),导致适用税率不当,造成额外税款支出超10万元。这说明:税收筹划不是“偷税漏税”,而是基于法规框架下的精细化运营。

二、工程管理公司常见的税务痛点

1. 收入确认时点模糊,易引发虚开发票嫌疑

由于工程项目周期长、付款节点多,部分企业为提前回款或规避增值税缴纳义务,在尚未完工前即开具发票,容易被认定为虚开发票,面临行政处罚甚至刑事责任。

2. 成本费用列支不规范,扣除受限

员工工资、差旅费、办公费等虽属日常支出,但若无完整凭证链或不符合税法规定(如未取得合规发票),则无法在税前扣除,增加应纳税所得额。

3. 分包与总包关系处理不当,进项税抵扣受限

部分企业将部分业务分包给个体户或小规模纳税人,却未能获取合规增值税专用发票,导致无法抵扣进项税,间接抬高整体税负。

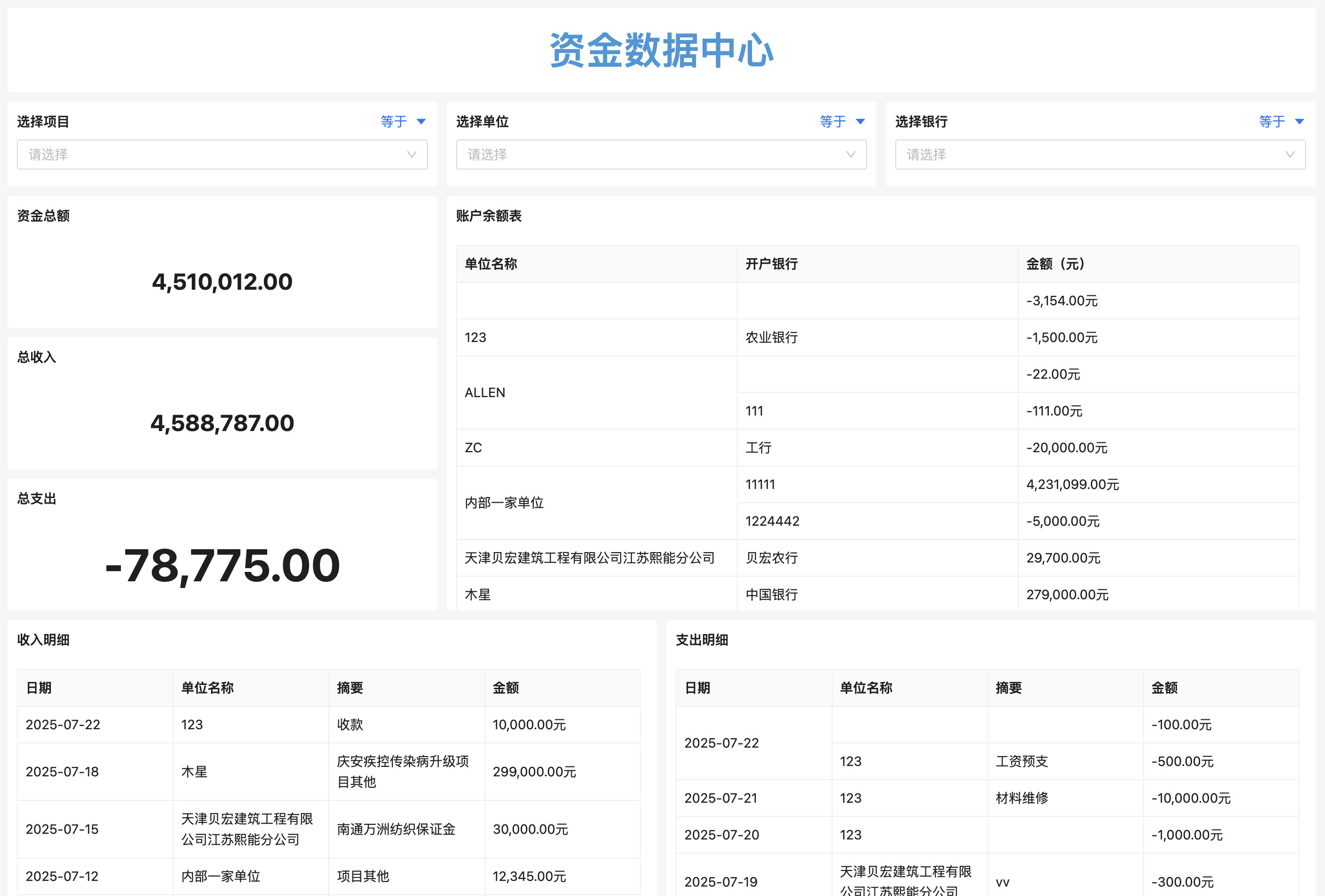

4. 缺乏集团化统筹,重复纳税现象突出

多家子公司或分支机构独立核算,未形成内部交易定价机制和资金归集体系,可能产生不必要的流转税负担或重复计税问题。

三、工程管理公司纳税筹划的核心策略

1. 合理运用税收优惠政策

国家对高新技术企业、中小企业、小微企业以及特定区域(如自贸区、粤港澳大湾区)给予不同程度的税收减免。工程管理公司可结合自身资质申请相应优惠:

- 小微企业优惠:年应纳税所得额不超过300万元的部分,实际税负率可低至5%;

- 研发费用加计扣除:若从事智慧工地、BIM技术应用等创新项目,可按75%-100%比例加计扣除;

- 区域性税收返还:入驻园区的企业可通过地方财政扶持获得增值税、企业所得税地方留存部分返还(一般为50%-80%)。

2. 优化合同结构与收入拆分

建议将一项综合性服务拆分为多个子项,分别适用不同税率。例如:

- 项目管理费 → 适用6%增值税(现代服务业);

- 工程监理费 → 适用6%增值税;

- 设计协调服务 → 可能适用9%增值税(建筑服务类);

- 培训咨询费 → 若符合独立第三方服务特征,也可单独开票。

通过合理拆分,既能满足客户需求,又能降低整体税负水平。

3. 建立合规的成本费用管理体系

建立标准化报销制度,确保每笔支出均有真实业务背景、合法票据支撑。重点包括:

- 差旅费需附行程单、住宿发票、交通凭证;

- 会议费需提供签到表、场地租赁合同;

- 劳务外包费用需签订正式协议并代扣个税。

同时,鼓励使用电子发票管理系统,提高数据透明度和审计效率。

4. 利用总部经济模式进行税务筹划

对于跨区域经营的工程管理公司,可在税收洼地设立控股平台或服务中心,用于集中采购、财务结算、人员派遣等功能,从而实现以下效果:

- 降低多地分支机构的重复申报压力;

- 享受地方政府奖励政策(如增值税地方留存返还);

- 优化集团内资金流动路径,减少利息支出。

注意:此模式需符合《国家税务总局关于进一步加强税收征管工作的通知》要求,避免被认定为转移利润或关联交易。

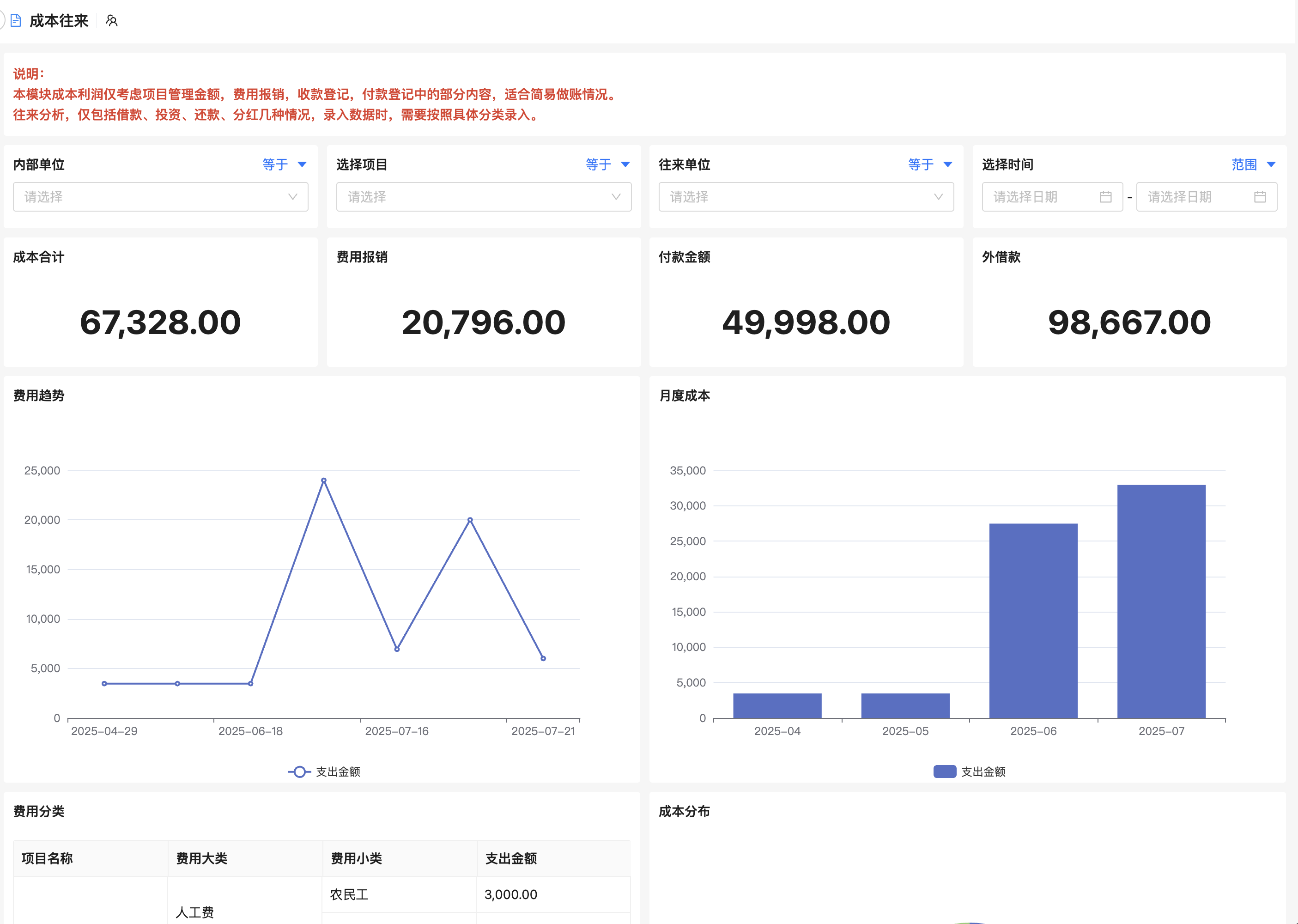

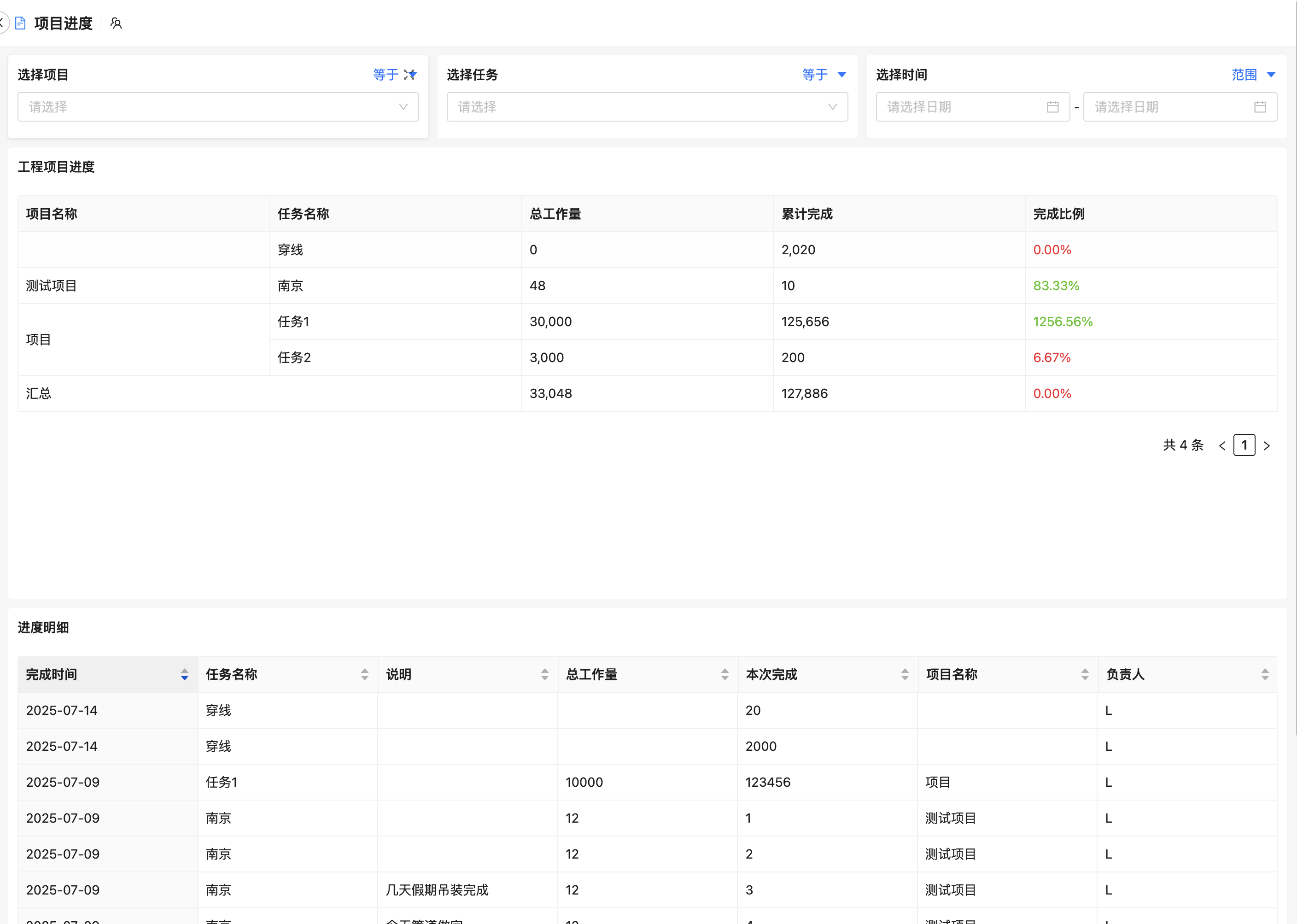

5. 数字化转型助力税务合规与筹划

引入ERP系统、金蝶/用友税务模块、税务云平台等工具,可以:

- 自动识别发票真伪、校验税率匹配;

- 实时监控进项销项比对,预警异常变动;

- 生成多维度税务报表,支持决策分析。

例如,某大型工程管理集团上线税务智能平台后,月度税务申报时间缩短40%,错误率下降至0.5%以下。

四、典型案例解析:成功企业的纳税筹划实践

案例一:某省级工程咨询公司——利用研发加计扣除节省税款

该公司每年投入约200万元用于BIM建模软件开发和施工模拟系统升级,通过归集研发费用并申报加计扣除,当年企业所得税减少近60万元,相当于净利润提升约12%。

案例二:某跨省工程管理集团——总部经济+发票优化组合拳

该公司在成都设立总部中心,负责统一开具发票、集中支付款项,并与各地分公司签订内部服务协议。一年内节约增值税约150万元,同时获得地方政府财政补贴30万元。

五、风险提示:纳税筹划不能触碰红线

以下行为属于违法或高风险操作,务必警惕:

- 虚构业务、伪造合同套取退税;

- 恶意变更经营范围以逃避监管;

- 长期挂账应付未付款项,涉嫌隐瞒收入;

- 频繁更换注册地址逃避税务管辖。

一旦被查实,不仅面临补税罚款,还可能被列入失信名单,影响招投标资格。

六、结语:纳税筹划是长期战略,非短期投机

工程管理公司要树立“税务即管理”的理念,将纳税筹划纳入企业治理结构中,定期开展税务健康检查,聘请专业税务顾问参与重大决策。只有坚持依法依规、前瞻布局、精细执行,才能真正实现降本增效的目标,助力企业在激烈的市场竞争中行稳致远。