工程管理费是哪个税种?详解其税务归属与会计处理方式

在建筑、房地产和工程项目管理领域,工程管理费是一个常见且关键的支出项目。它通常包括项目策划、进度控制、质量监督、成本核算、合同管理等服务费用,由建设单位支付给具备资质的工程管理公司或内部项目管理部门。然而,很多企业财务人员和项目经理常常困惑:工程管理费究竟属于哪个税种?如何进行合规申报与账务处理?本文将系统性地解答这一问题,帮助从业者厘清税务逻辑、规范操作流程。

一、什么是工程管理费?

工程管理费是指为保障工程项目顺利实施而发生的各项管理和协调费用,涵盖以下几类:

- 前期咨询费:如可行性研究、立项审批、招投标代理等;

- 过程管理费:包括施工组织设计、进度控制、安全文明施工监督、材料设备验收等;

- 后期结算与审计费:竣工验收、结算审核、资料归档等。

这类费用通常以服务合同形式体现,适用于建设单位委托第三方专业机构(如工程咨询公司、监理公司)提供全过程管理服务。

二、工程管理费涉及的主要税种有哪些?

根据中国现行税收法规,工程管理费作为一项服务收入,主要涉及以下三种税种:

1. 增值税(Value-Added Tax, VAT)

这是工程管理费最核心的税种。根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号),工程管理服务属于“现代服务业”范畴,适用增值税税率如下:

- 一般纳税人:税率为6%;

- 小规模纳税人:征收率为3%,自2023年1月1日至2027年12月31日,适用3%征收率减按1%征收。

举例说明:某工程管理公司为甲方提供全过程管理服务,合同金额为100万元(不含税),则应缴纳增值税=100万×6%=6万元(一般纳税人)。

2. 附加税费(城市维护建设税、教育费附加、地方教育附加)

附加税费是基于实际缴纳的增值税额计算的,具体比例如下:

- 城市维护建设税:按增值税的7%(市区)、5%(县城/镇)、1%(其他地区);

- 教育费附加:按增值税的3%;

- 地方教育附加:按增值税的2%。

继续上例,若该企业位于市区,则附加税费总额约为:6万×(7%+3%+2%) = 7200元。

3. 企业所得税(Corporate Income Tax)

工程管理费收入属于企业的营业收入,需计入应纳税所得额,适用税率如下:

- 一般企业:25%;

- 符合条件的小型微利企业:按20%或更低优惠税率(如年应纳税所得额不超过300万元的部分,可享受减半征税政策)。

因此,企业在确认收入后,还需扣除合理成本、费用及损失,最终计算出应缴企业所得税。

三、工程管理费的会计处理与税务申报要点

1. 会计科目设置建议

根据《企业会计准则第14号——收入》,工程管理费应作为“主营业务收入”或“其他业务收入”处理,具体视是否为主营业务而定。建议设置如下明细科目:

- 工程施工—工程管理费收入;

- 工程施工—相关成本(人工、差旅、办公费等);

- 应交税费—应交增值税(销项税额);

- 应交税费—应交城市维护建设税、教育费附加等。

2. 发票开具注意事项

开具增值税发票时,必须准确填写服务名称,如“工程管理服务”、“建设项目全过程管理服务”,并注明税率或征收率。若为小规模纳税人,可申请代开增值税专用发票(部分省市支持电子税务局在线代开)。

3. 税务申报流程

每月或每季度通过电子税务局完成以下申报:

- 增值税申报:填报《增值税纳税申报表(一般纳税人适用)》或《小规模纳税人增值税申报表》;

- 附加税费申报:同步填写《城市维护建设税、教育费附加、地方教育附加申报表》;

- 企业所得税预缴:按季预缴,年终汇算清缴。

特别提醒:若工程管理费涉及跨区域经营(如异地项目),需按规定在项目所在地预缴增值税,并向机构所在地主管税务机关申报汇总纳税。

四、常见误区与风险提示

误区一:认为工程管理费不需缴税

有些企业误以为只要没有直接参与施工就不需要缴税,但实际上只要提供了管理服务并取得收入,就构成应税行为。

误区二:混淆进项税抵扣与销项税义务

工程管理公司若购入办公用品、差旅交通等服务,取得增值税专用发票后可以抵扣进项税,但不能用“自己开发票”来抵扣自身销项税,必须真实发生业务并取得合法凭证。

误区三:未及时申报导致滞纳金和罚款

逾期申报可能产生每日万分之五的滞纳金,情节严重的还面临行政处罚甚至信用降级。

五、案例解析:某建筑工程公司的税务处理实践

某建筑公司承接一个总投资5亿元的住宅项目,委托第三方工程管理公司进行全过程管理,合同约定管理费为项目总投资的2%,即1000万元(含税)。该公司为一般纳税人,具体税务处理如下:

- 确认收入:不含税收入=1000÷(1+6%)≈943.4万元;

- 计提增值税销项税额:943.4×6%=56.6万元;

- 缴纳附加税费:56.6×12%=6.8万元;

- 计入利润总额:943.4万元;

- 假设总成本为600万元(含人工、差旅、办公费等),则应纳税所得额=943.4-600=343.4万元;

- 应缴企业所得税:343.4×25%=85.85万元。

合计缴纳税款约:56.6 + 6.8 + 85.85 ≈ 149.25万元。

六、数字化工具助力工程管理费税务合规

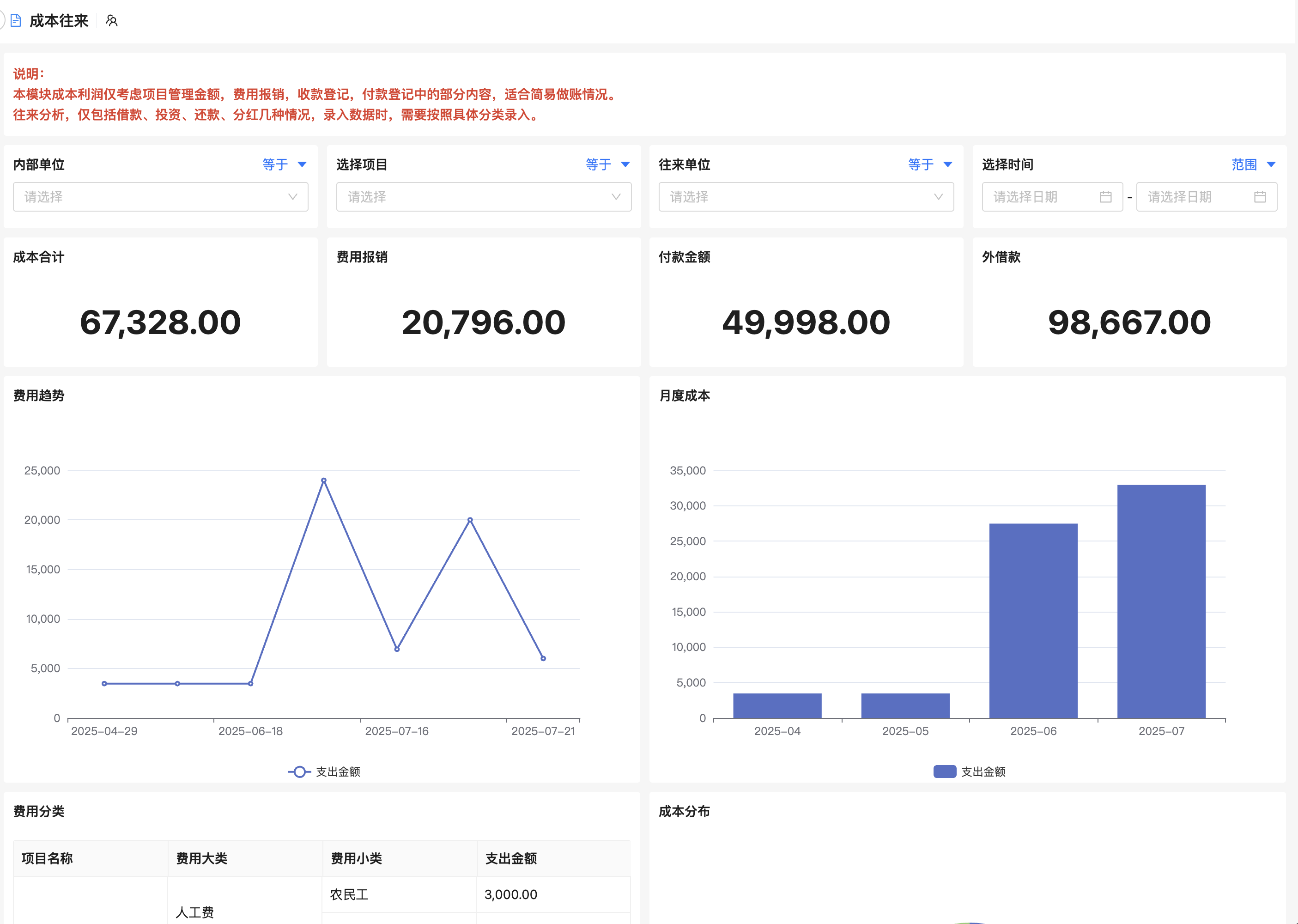

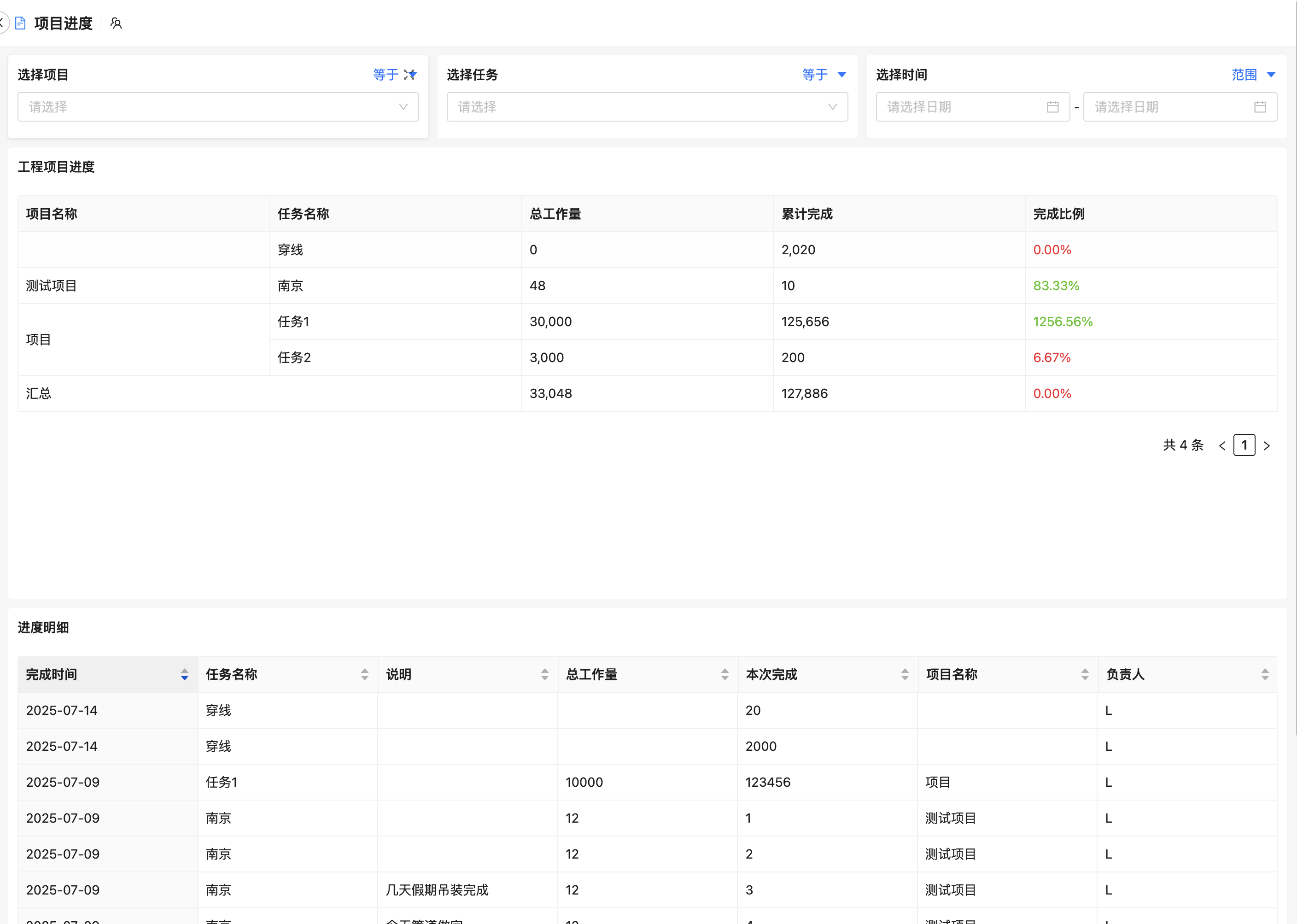

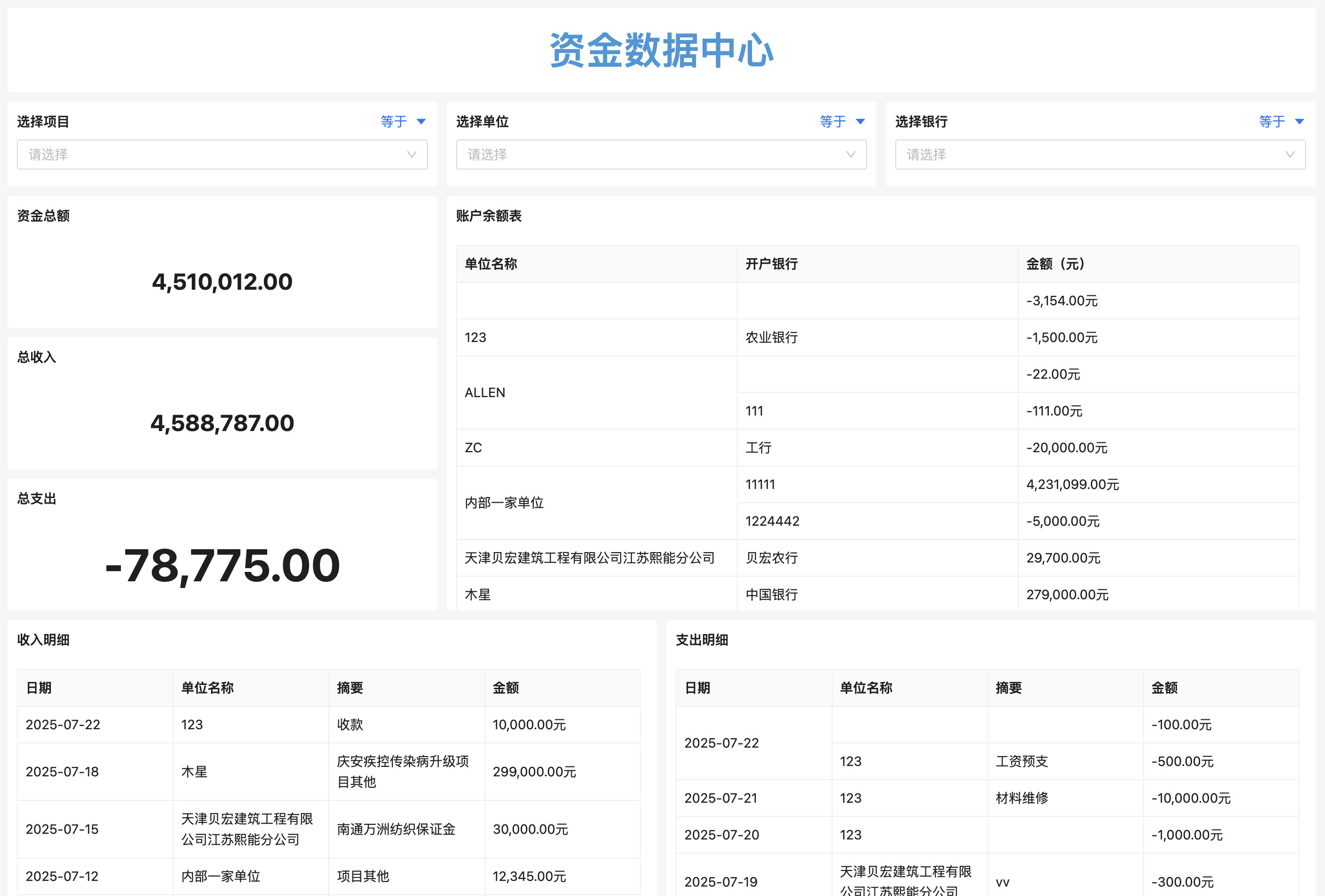

随着金税四期系统的推进,税务监管日趋严格,企业亟需借助信息化手段提升税务管理效率。推荐使用蓝燕云(https://www.lanyancloud.com)提供的工程财务管理模块,可实现:

- 自动识别工程管理费类型并匹配对应税率;

- 一键生成合规发票模板与税务申报数据;

- 集成ERP系统,实时同步成本与收入信息;

- 支持多项目并行管理,满足大型工程集团需求。

蓝燕云现已开放免费试用,欢迎访问官网体验一站式工程财税解决方案,让您的工程管理费从源头到终端全程合规、高效可控!