工程管理服务属于增值税吗?如何合规申报与税务筹划?

在当前我国税制体系中,增值税(VAT)作为主体税种,广泛覆盖各类服务行业。其中,工程管理服务因其专业性强、服务链条复杂,常引发企业对是否属于增值税征税范围的疑问。本文将从政策依据、实务操作、税务风险防范及合理筹划角度出发,系统解析工程管理服务的增值税处理方式,帮助建筑类企业、项目管理公司及相关从业者厘清税务边界,实现合法合规经营。

一、什么是工程管理服务?其法律定义与范围

根据《中华人民共和国增值税暂行条例》及其实施细则,工程管理服务是指为工程项目提供全过程或阶段性管理服务的活动,包括但不限于:

• 项目策划与可行性研究

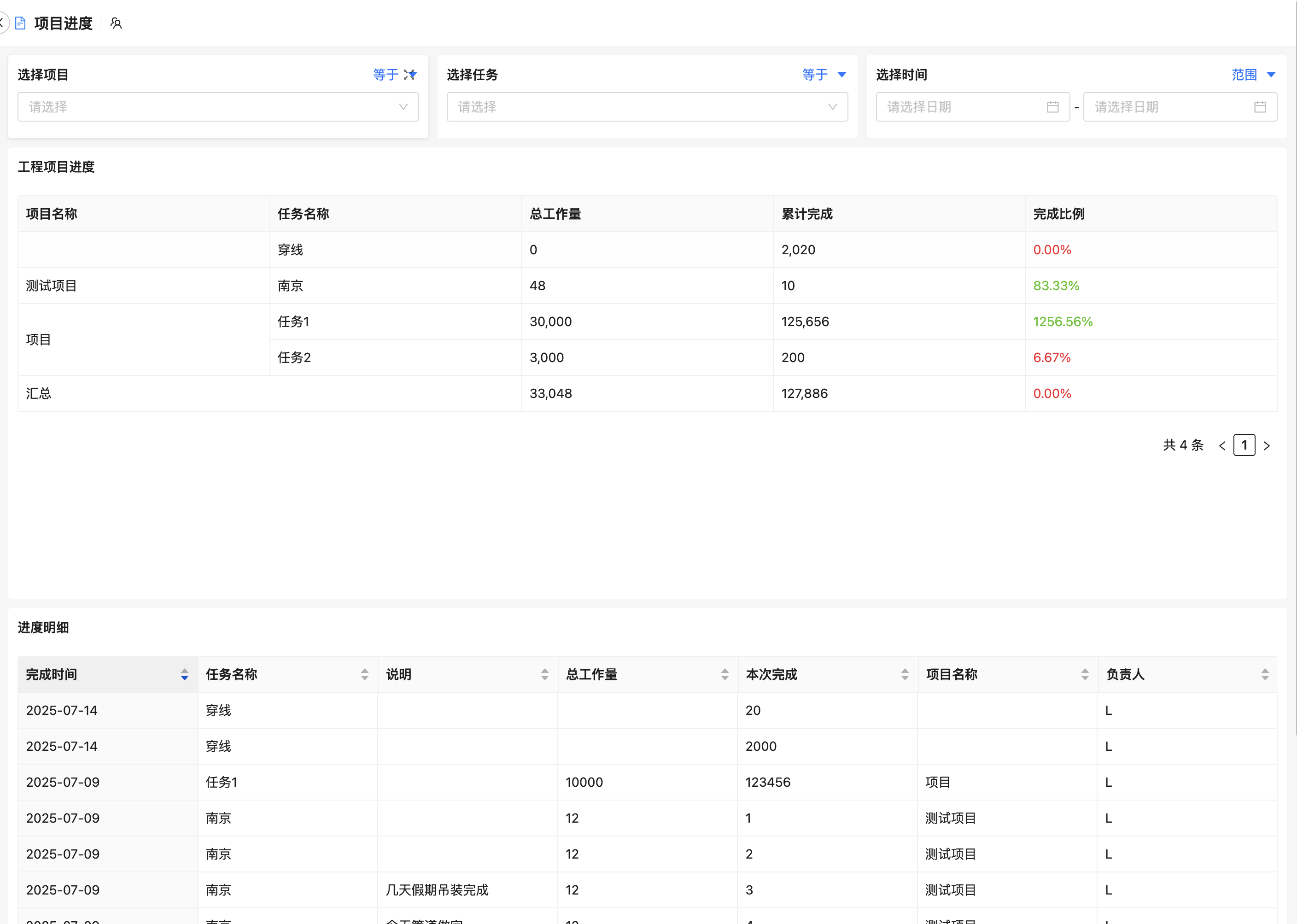

• 工程进度控制与质量监督

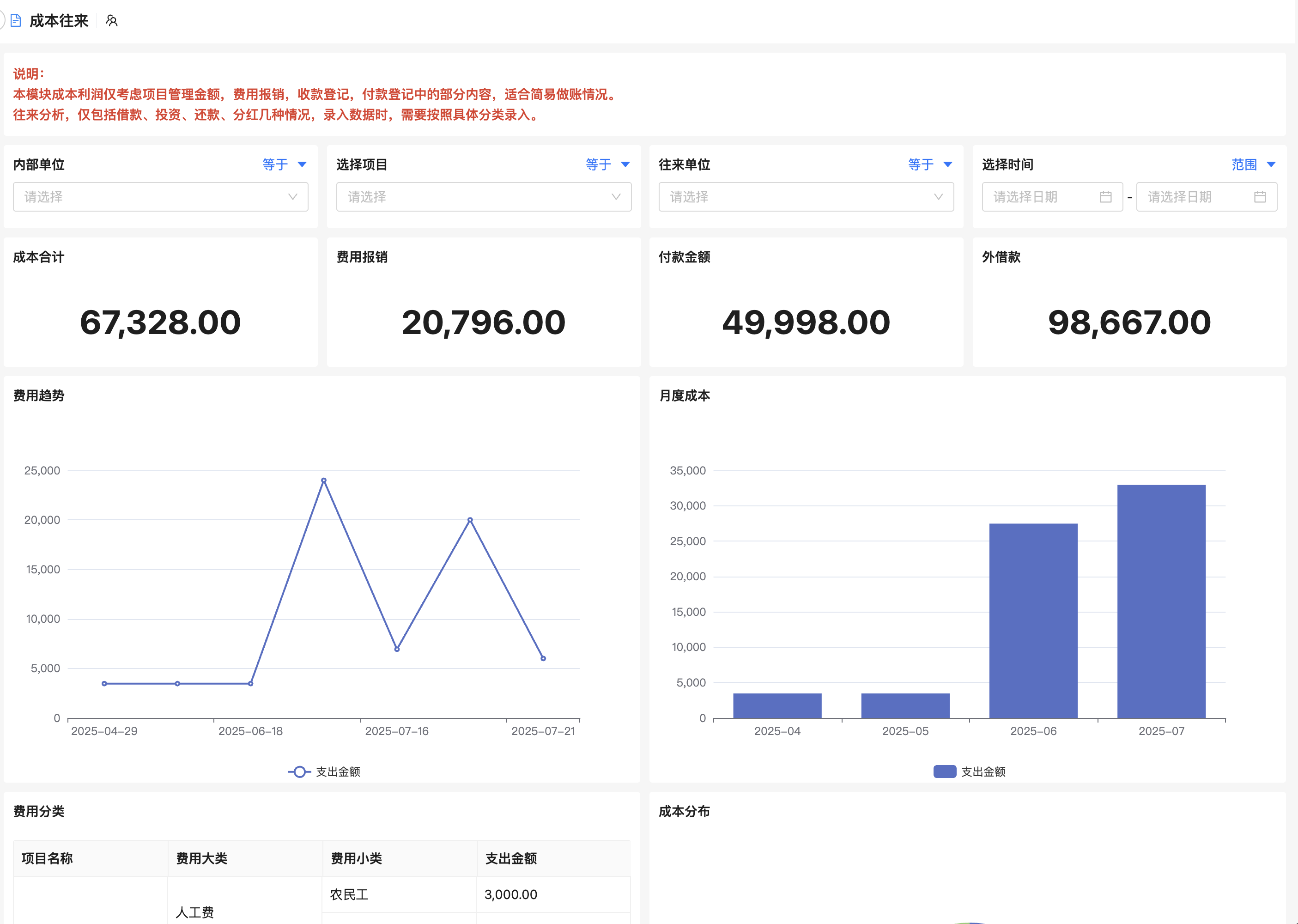

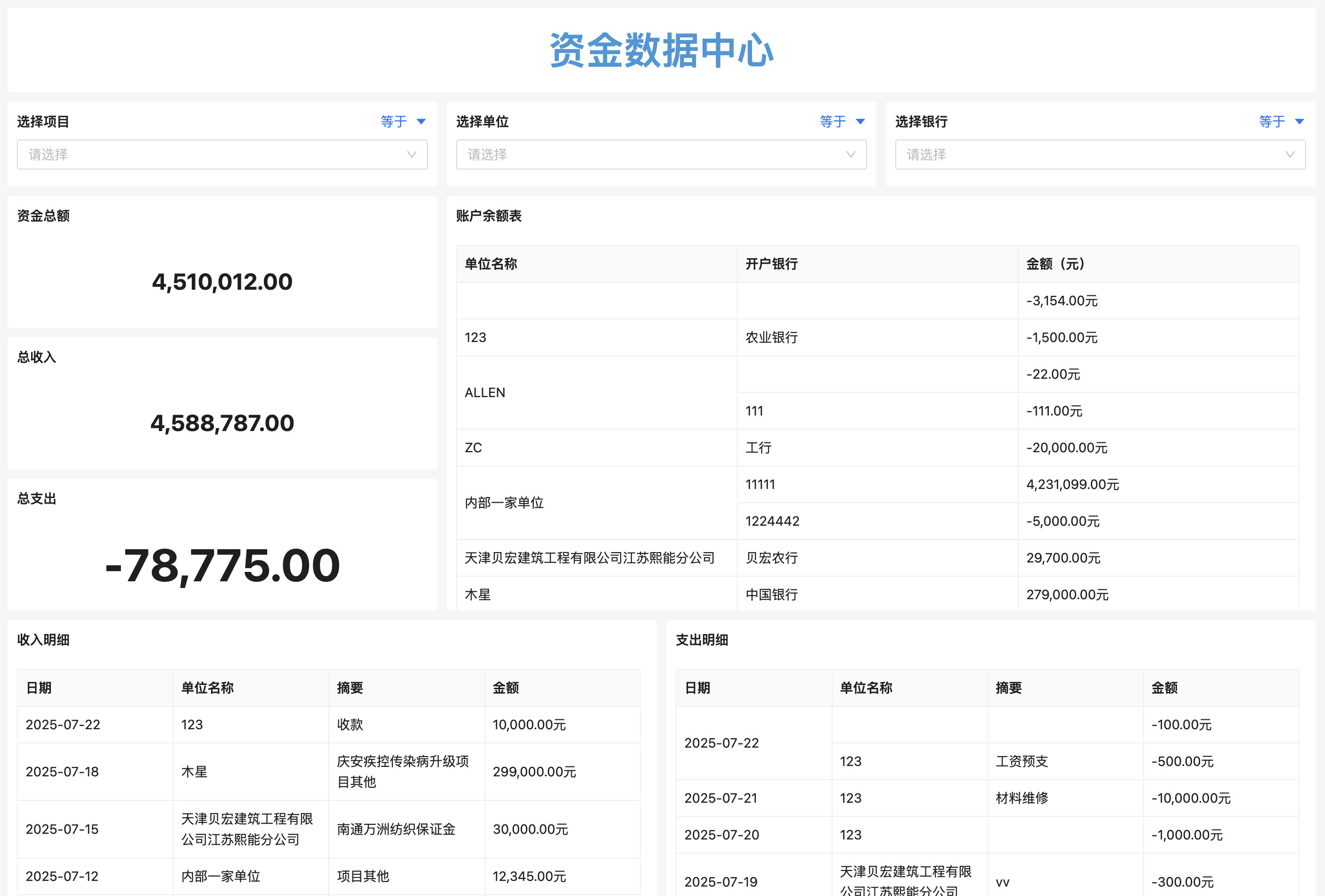

• 成本预算与资金管理

• 合同管理与风险控制

• 安全文明施工指导等

这类服务通常由具备相应资质的专业机构(如工程咨询公司、监理公司、项目管理公司)向建设单位或总承包方提供,具有独立性、技术性和合同约束力,区别于单纯的劳务输出或设备租赁。

二、工程管理服务是否属于增值税征税范围?

根据财政部、国家税务总局发布的《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1《营业税改征增值税试点实施办法》第十五条明确规定:

“销售服务、无形资产或者不动产,是指有偿提供服务、转让无形资产或者不动产,但不包括非经营活动。”

同时,在该文件附件《销售服务、无形资产、不动产注释》中明确指出:“现代服务”类别下包含“企业管理服务”,而工程管理服务正是企业管理服务的重要组成部分。

因此,从税法层面看,工程管理服务明确属于增值税应税行为,应按适用税率缴纳增值税。具体税率如下:

- 一般纳税人:适用税率6%(适用于提供专业化工程管理服务的企业)

- 小规模纳税人:征收率3%(可享受阶段性减按1%征收优惠,有效期至2027年12月31日)

三、实务中的常见问题与税务处理要点

1. 是否需要区分“直接服务”与“间接支持”?

实践中,部分企业会混淆工程管理服务与其他相关服务(如设计、勘察、监理),导致错误归类。例如:

- 若仅提供现场管理协调、进度跟踪等服务,未涉及专业技术审查,则属于典型的工程管理服务,适用6%税率。

- 若同时承担施工图审查、结构安全评估等技术职能,则可能被认定为“专业技术服务”,也适用6%税率,但需注意与“工程监理”区分。

2. 如何确定纳税义务发生时间?

根据《增值税暂行条例》第十九条,纳税义务发生时间为:

- 收到款项当天;或

- 开具发票当天;或

- 合同约定收款日期前一日

建议企业在签订合同时明确付款节点和开票要求,避免因延迟申报造成滞纳金或罚款。

3. 跨区域经营如何申报?

若工程管理服务跨省开展,企业需按照《纳税人跨县(市)提供建筑服务增值税征收管理暂行办法》规定:

- 在项目所在地预缴增值税(预征率2%,部分地区为1%)

- 回机构所在地进行汇算清缴,确保整体税负合理控制。

四、工程管理服务增值税的税务筹划策略

面对日益严格的税收监管环境,企业不应仅停留在合规申报层面,更应主动进行税务优化,降低综合税负。以下几点可供参考:

1. 合理选择纳税人身份

小规模纳税人年销售额不超过500万元时,可享受简易计税政策,税负较低。但若业务量稳定增长,建议提前申请一般纳税人资格,以抵扣进项税额(如办公费用、差旅费、软件采购等)。

2. 增值税专用发票管理

鼓励客户开具增值税专用发票用于进项抵扣,尤其对于大型国企、央企项目,可通过协商提高结算效率并锁定进项来源,从而提升现金流周转能力。

3. 利用区域性税收优惠政策

部分地方政府为吸引优质企业入驻,推出区域性税收返还政策(如地方留存部分返还50%-80%)。符合条件的工程管理服务企业可在注册地申请享受此类红利。

4. 构建数字化财税管理体系

通过引入ERP系统、财务共享平台或专业的税务SaaS工具(如蓝燕云),实现合同、发票、付款、报税全流程线上化管理,减少人为差错,提高税务合规效率。

五、典型案例分析:某工程管理公司增值税处理实录

某省级工程管理公司承接一项市政道路改造项目,合同金额800万元,工期12个月。该公司为一般纳税人,提供全过程项目管理服务,含进度控制、成本核算、质量安全监督等内容。

税务处理流程如下:

- 确认收入归属期间:按月确认进度款,分阶段开具增值税专用发票(税率6%);

- 每月预缴增值税:在项目所在地预缴税款(预征率2%);

- 季度汇总申报:回机构所在地申报当期应纳税额,抵扣进项后实际缴纳;

- 年度汇算清缴:结合全年利润情况调整所得税与附加税费。

最终结果显示:该企业全年共缴纳增值税约48万元(不含预缴),扣除进项税额后净税负约为3.5%,低于行业平均水平,体现出良好税务规划能力。

六、常见误区与风险提示

许多企业在处理工程管理服务增值税时存在以下误区:

- 误以为工程管理属于免税项目——实际上并无任何免税条款适用于此类服务;

- 忽略异地纳税义务——跨区域服务必须预缴,否则面临补税+滞纳金+罚款;

- 混淆“管理服务”与“劳务外包”——后者可能适用不同税率或不得抵扣进项;

- 未建立完整的成本核算体系——影响进项抵扣准确性,易引发稽查风险。

建议企业定期开展税务健康检查,必要时聘请第三方税务顾问协助梳理业务模式与发票流、资金流匹配关系。

七、结语:拥抱数字化时代下的税务合规新趋势

随着“金税四期”系统的全面推进,税务机关对企业数据穿透式监管能力大幅提升,工程管理服务的增值税管理正从传统手工台账迈向智能化治理。企业唯有主动适应变化,才能在竞争中立于不败之地。

推荐使用蓝燕云一站式财税管理系统:集成发票管理、合同备案、电子税务局对接等功能,帮助企业实现工程管理服务全流程税务自动化处理。现在就去 蓝燕云官网 免费试用,体验高效便捷的财税数字化解决方案!