工程项目管理涉及的税:全流程税务合规与筹划指南

在现代工程建设领域,工程项目管理不仅是技术与组织的整合过程,更是财务与税务合规的核心环节。随着国家税收政策的不断调整和监管力度的加强,项目管理者必须深刻理解工程项目的税务结构,才能有效控制成本、规避风险并提升整体盈利能力。本文将系统梳理工程项目管理中涉及的主要税种、常见税务问题、合规操作流程以及税务筹划策略,为项目经理、财务人员及企业决策者提供实用指导。

一、工程项目管理中涉及的主要税种

工程项目从立项到竣工结算,贯穿多个阶段,每个阶段都可能触发不同类型的税收义务。以下是最常见的几类税种:

1. 增值税(VAT)

增值税是工程项目中最核心的流转税。根据《中华人民共和国增值税暂行条例》,建筑服务属于应税行为,适用税率通常为9%(一般纳税人)或3%(小规模纳税人)。项目公司在承接工程时,需准确识别合同性质(如清包工、甲供材等),选择合适的计税方式,并按规定开具增值税专用发票,确保进项税额抵扣合法合规。

2. 企业所得税

企业所得税是对工程项目利润征收的税种。项目收入确认时点、成本费用归集是否规范直接影响应纳税所得额。例如,跨年度项目采用完工百分比法确认收入时,需合理分摊期间费用,避免虚增利润导致多缴税款;同时,研发费用加计扣除、固定资产加速折旧等优惠政策可有效降低税负。

3. 印花税

建设工程合同、采购合同、分包合同等均需缴纳印花税。按《印花税法》规定,建筑安装工程承包合同按合同金额的万分之三贴花。许多项目部忽视合同备案与贴花义务,造成税务隐患。建议建立合同台账,明确责任人,定期核查。

4. 城市维护建设税与教育费附加

这两项税费以实际缴纳的增值税为基础计算,分别为7%(市区)、5%(县城)、1%(乡镇)和3%。虽然金额较小,但若增值税申报错误,则会连锁影响附加税费的准确性,进而引发滞纳金甚至罚款。

5. 土地增值税(针对房地产开发类项目)

对于从事房地产开发的企业,土地增值税是重要税种之一。其特点为超率累进税率,从30%至60%不等。合理控制开发成本、科学划分清算单位、利用普通住宅免税政策,是降低税负的关键。

二、工程项目税务管理中的常见问题与风险

尽管税务法规日趋完善,但在实际操作中,工程项目仍存在诸多税务风险点,主要包括:

1. 发票管理混乱

部分项目部未严格执行“以票控税”原则,存在虚开发票、取得不合规发票、重复报销等问题。一旦被税务稽查,不仅面临补税、罚款,还可能被列入失信名单。

2. 成本归集不规范

工程成本包括人工、材料、机械、间接费用等,若未按项目独立核算,易导致成本混同、利润虚高,影响企业所得税汇算清缴结果。

3. 跨区域经营涉税处理不当

建筑企业异地施工普遍存在,需办理跨区域涉税事项报告表,在项目所在地预缴增值税。若未及时报送,可能被认定为偷税行为。

4. 分包管理缺失

总包单位对分包商的税务责任不清,容易因分包商开票问题连带受罚。尤其在挂靠、转包情况下,税务风险尤为突出。

5. 政策理解偏差

如对简易计税、差额征税、留抵退税等新政理解不到位,可能导致错误适用税率或错失优惠机会。

三、工程项目税务合规操作流程

为保障税务安全,建议构建标准化的工程项目税务管理流程:

- 前期策划阶段:明确项目类型(自营/分包/联营)、合同条款(含税价 vs 不含税价)、预计收入与成本结构,提前规划税务策略。

- 合同签订阶段:统一使用税务合规模板,注明税率、发票要求、付款条件,避免模糊表述引发争议。

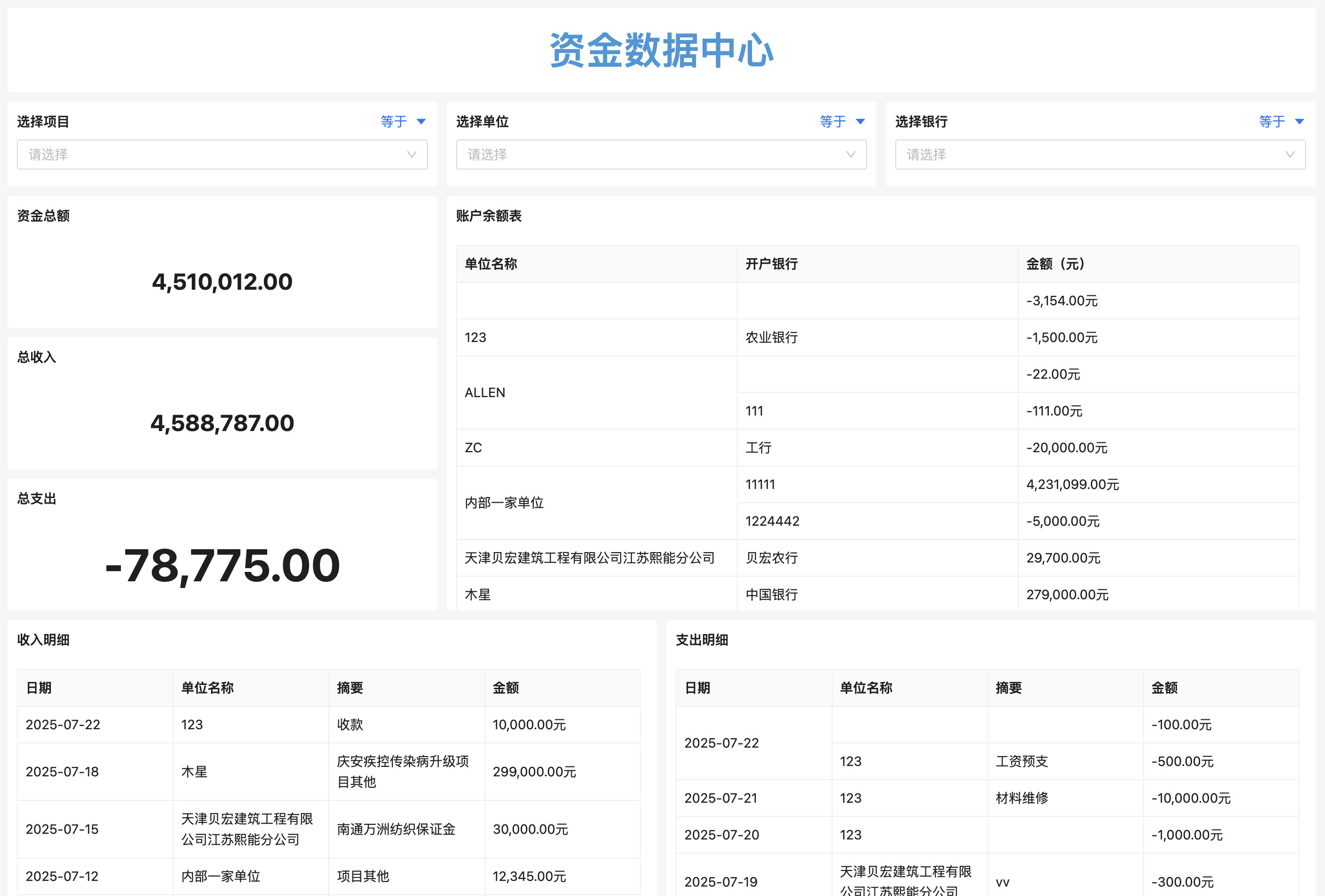

- 执行阶段:设立项目会计专岗,每日登记收支流水,分类归集成本费用,定期核对发票真伪与匹配度。

- 月度申报阶段:按时完成增值税、附加税、个税代扣代缴申报,确保数据真实完整。

- 年度汇算阶段:编制项目利润表、成本明细表,配合审计完成企业所得税汇算清缴,申请适用优惠政策。

- 后期复盘阶段:总结项目税务经验教训,形成案例库,用于后续培训与制度优化。

四、税务筹划策略:合法降税,助力盈利

在遵守税法前提下,通过合理的税务筹划可以显著降低税负,提高项目效益。以下是几种实用策略:

1. 合理选择计税方式

小规模纳税人适用3%征收率,适用于短期、低毛利项目;一般纳税人适用9%税率,适合长期、高附加值项目。可通过拆分业务、设立子公司等方式灵活切换。

2. 利用税收优惠政策

例如:西部大开发企业享受15%企业所得税优惠;高新技术企业可享受15%税率;农民工工资支付平台代发可享受个税减免;绿色建筑项目可能获得地方财政奖励。

3. 成本结构优化

通过集中采购、本地化用工、设备租赁替代购置等方式,增加可抵扣进项税比例;合理安排资金流,避免资金占用利息支出无法税前扣除。

4. 跨区域协同管理

建立总部-项目部两级税务管理体系,由总部统一负责跨区域报验、汇总申报,减少重复劳动和漏报风险。

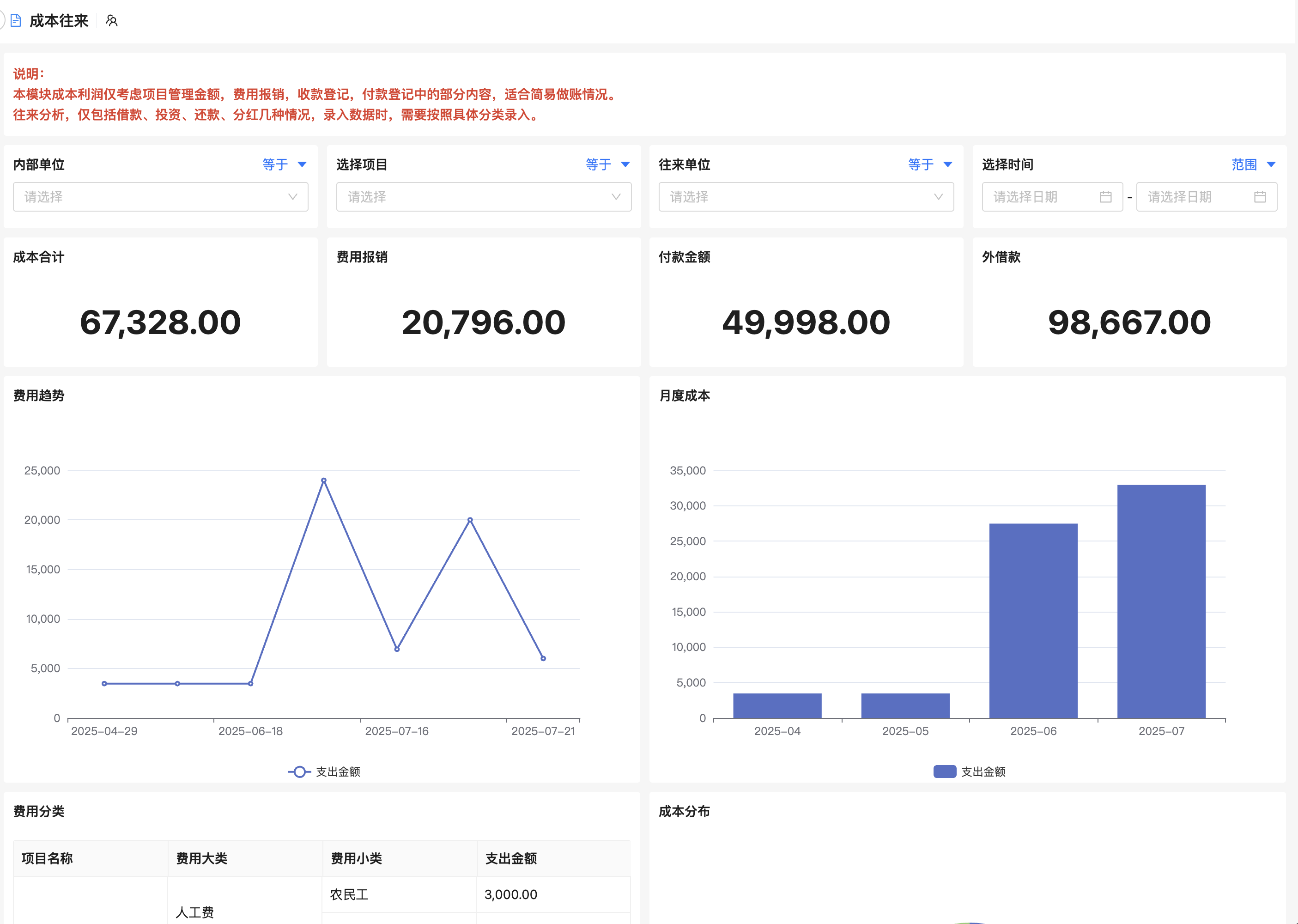

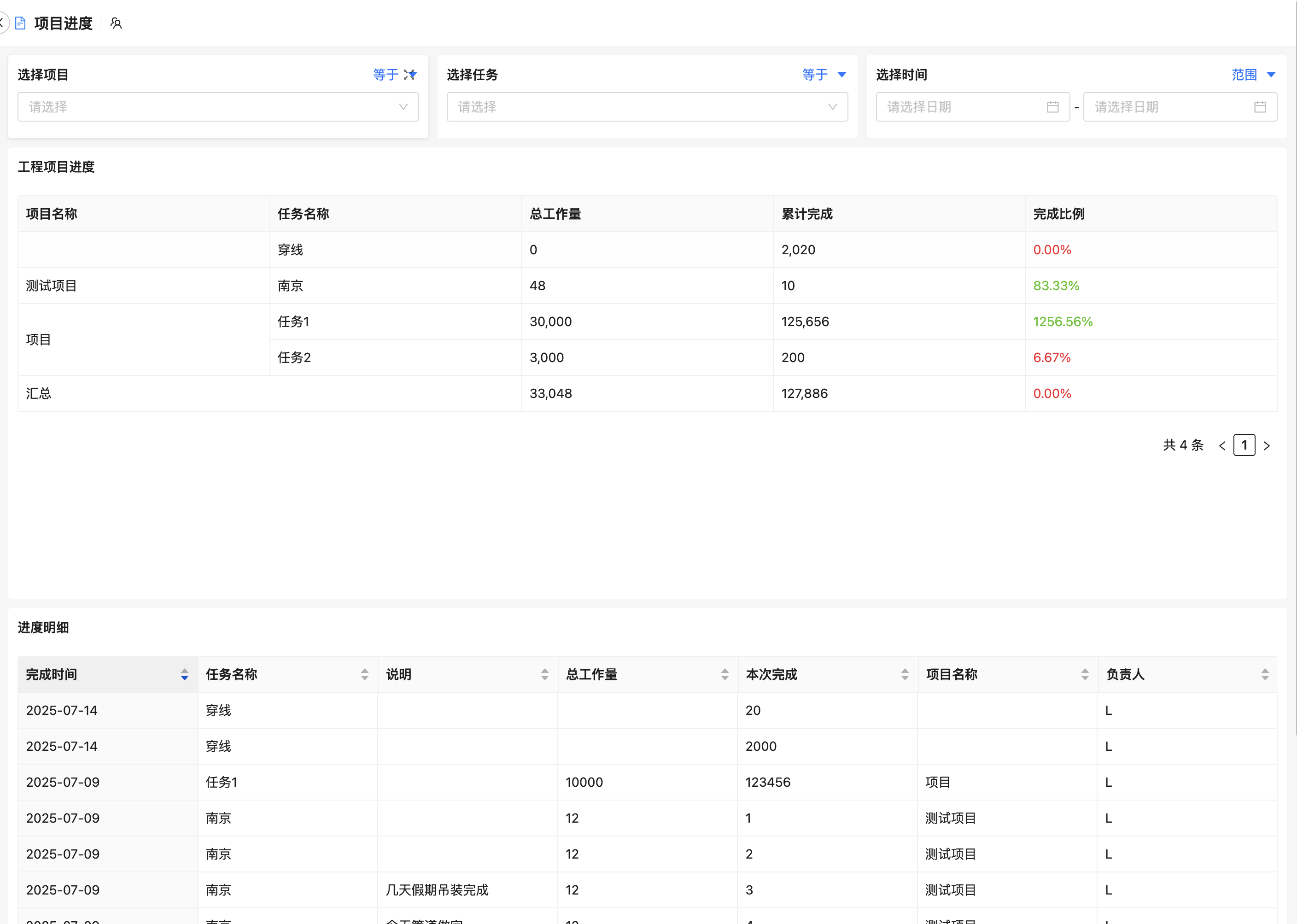

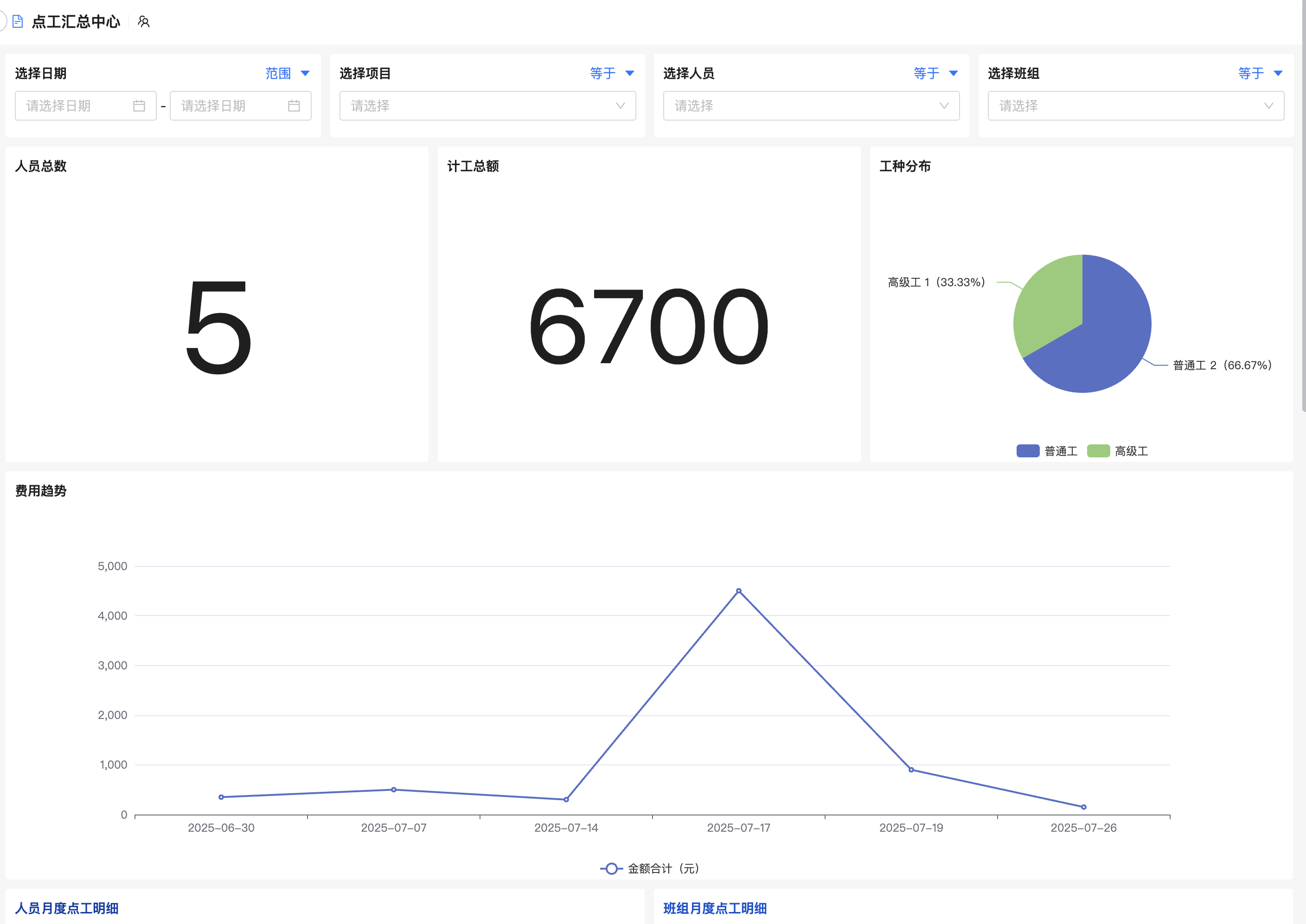

5. 数字化工具赋能

引入ERP系统或财税一体化平台,实现合同、发票、成本、报表自动关联,提升税务自动化水平,减少人为差错。

五、典型案例分析:某市政工程项目的税务优化实践

某市城投公司承建一项道路改造工程,总投资约5亿元,工期两年。原计划采用一般计税方式,初步测算税负率达5.8%。经专业税务顾问介入后,采取以下措施:

- 将部分劳务分包给具有劳务派遣资质的小规模纳税人,适用3%简易计税;

- 将钢材、水泥等大宗材料集中采购,取得13%增值税专用发票;

- 设置专项研发基金,用于智能建造技术研发,申请加计扣除;

- 跨区域施工预缴税款统一由集团总部统筹,减少重复申报。

最终该项目税负率降至4.2%,节省税款约800万元,且未发生任何税务违规记录,成为行业标杆案例。

六、结语:税务合规是工程项目高质量发展的基石

工程项目管理涉及的税不是负担,而是可以被管理和优化的资源。只有将税务意识融入项目全生命周期,做到事前规划、事中控制、事后复盘,才能真正实现“降本增效”。未来,随着金税四期全面上线和大数据风控能力增强,税务合规将成为衡量项目管理水平的重要指标。建议企业建立健全工程项目税务管理制度,培养复合型人才,拥抱数字化转型,方能在激烈市场竞争中立于不败之地。